Сезон 2020/21: каким он был и чего ждать от следующего

Barva Invest для USM подвели итоги маркетингового года 2020/21 и оценили, на кого из импортеров стоит ориентироваться Украине, что выгоднее экспортеру — пшеница или кукуруза, да и в целом — чем может удивить следующий экспортный сезон.

Не только в Украине, но и во всем мире 2020/21 МГ оказался очень нестандартным, по сравнению с многими другими сезонами. Если вспомнить начало сезона, то во время форвардного периода практически никто из аналитиков или трейдеров не ожидал такого стремительного роста цен на зерновые и масличные культуры. Однако вместе с появлением китайского спроса цены на Чикаго, а затем и в Украине смогли получить фундаментальную поддержку. Как же изменился украинский экспорт зерновых в 2020/21 МГ?

Пшеница

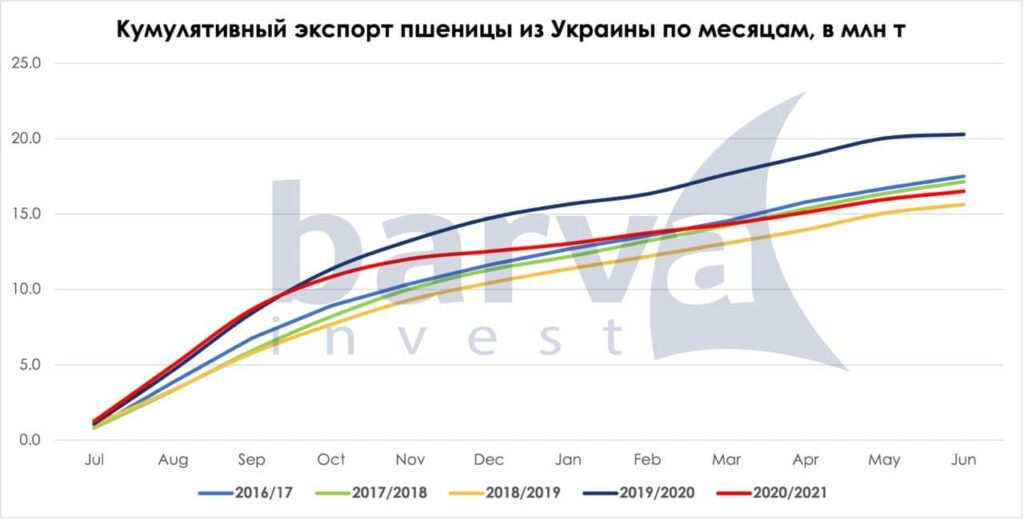

Согласно оценкам USDA, валовый сбор пшеницы в Украине сократился до 25,4 млн тонн, против 29,2 млн тонн в 2019/20 МГ. В свою очередь, это существенно лимитировало экспортный потенциал. Согласно оценкам Министерства аграрной политики, Украина экспортировала 16,5 млн тонн пшеницы, что на 4,5 млн тонн меньше, по сравнению с предыдущим МГ.

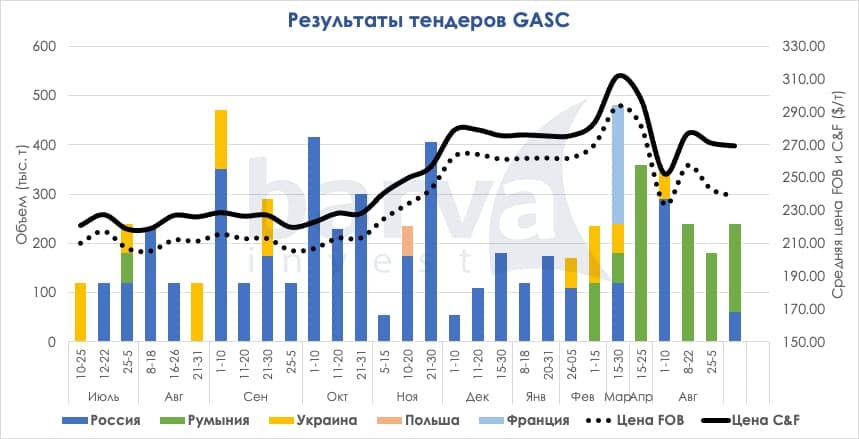

Основными покупателями были традиционные для украинского рынка Египет, Индонезия, Филиппины, Бангладеш, а также Тунис и Таиланд. В сезоне 2020/21 общий экспорт из Украины в направлении этих стран снизился, что связано с уменьшением экспортного потенциала в целом. В тоже время Украина ощутила высокий спрос со стороны Марокко, и нам почти удалось удвоить экспорт пшеницы в эту страну, по сравнению с предыдущим сезоном (1,1 млн тонн против 0,6 млн тонн в 2019/20 МГ). Несмотря на тот факт, что Египет был нашим основным покупателем пшеницы, в целом, спрос этой страны, начиная с октября, оставался вялым. Египтяне отдавали предпочтение российской пшенице, а в конце сезона и вовсе купили несколько “панамаксов” из Румынии. Если в 2019/20 МГ Украина отгрузила в Египет 3,7 млн тонн, то в 2020/21 нам удалось экспортировать в эту страну лишь 2,5 млн тонн.

Отдельного внимания стоят такие вопросы, как темпы экспорта и формирование отложенного спроса у импортеров. Действительно, с начала сезона Украина показывала хорошие темпы экспорта, что подпитывалось высоким спросом со стороны основных наших импортеров. Тем не менее, начиная со второй декады августа темпы экспорта начали замедляться, и здесь на передний план вышли мировые цены. Стремительный рост цен на кукурузу оказывал фундаментальную поддержку и пшенице. Таким образом, уже осенью пшеница 11,5% на рынке FOB стоила порядка 250 $/тонна, что, в среднем, на 30-40 $/тонна выше, по сравнению с осенью 2019/20 МГ. В свою очередь, это оказало негативное влияние на импортеров, которые ожидали коррекции цен вниз вместе с появлением нового урожая в Южном Полушарии. Несмотря на сдержанное поведение импортеров, к новому году цены дошли до уровня 280 $/тонна на базисе FOB для пшеницы 11,5%. Аргентинский урожай никого не удивил, однако Австралии удалось собрать 33,0 млн тонн, против 14,5 млн тонн в 2019/20 МГ. Таким образом, экспортный потенциал этой страны существенно возрос. Начиная с третьей декады января, Австралия включилась в мировую конкуренцию, и это позволило ценам на пшеницу несколько снизиться. Во второй половине сезона темпы экспорта из Украины оставались достаточно низкими. С одной стороны, как мы указали ранее, многие импортеры не желали покупать по таким высоким ценам, брали лишь в случае острой необходимости и старались использовать внутренние запасы. С другой стороны, урожай в Украине оказался ниже, чем в предыдущем сезоне, в то время как в начале сезона мы показывали очень высокие темпы экспорта, следовательно, свободных объемов к продаже на физическом рынке было не так и много.

Чего стоит ждать в 2021/22 МГ?

В первую очередь следует отметить, что валовый сбор пшеницы в этом году может превысить психологический порог в 30,0 млн тонн. Наша команда аналитиков после кроп-тура оценивает потенциал сбора в 30,6 млн тонн. Рост производства, по большей мере, связан с ожиданиями более высокой урожайности в южных областях. Практически по всей территории Украины на протяжении весны и лета наблюдалось большое количество осадков, что способствовало росту растений, а риски, связанные с засухой, были полностью нивелированы. Вместе с ростом валового сбора мы можем столкнуться с увеличением предложения именно фуражной пшеницы, что уже сегодня имеет фундаментальное отображение в ценовом спреде между продовольственной и фуражной пшеницей.

Многие украинские производители сообщают, что в 2021/22 МГ дождей было более, чем достаточно. Более того, дожди задержались и сохранялись на протяжении июня, а также в прогнозах мы можем видеть дополнительные осадки в первой половине июля. Вместе с ростом средней урожайности производители сообщают о снижении уровня белка, а также в некоторых регионах наблюдаются проблемы с натурой.

Действительно качественные показатели, в среднем, могут быть хуже, сравнивая с 2020/21 МГ, однако высокая урожайность позволит компенсировать потери в качестве. Что же касается экспорта, то 2021/22 МГ будет непростым для украинских производителей. Не стоит забывать, что не только в Украине, но и в Румынии, а также на юге России (ЮФО) ожидается высокий урожай пшеницы. Физическое появление большого предложения в Черном море будет способствовать росту конкуренции за основные рынки сбыта. Мы с вами уже стали свидетелями, как румыны продали 180 тыс. тонн пшеницы нового урожая на Египет, притом предложения из Украины и России были слишком дорогими и не конкурентоспособными. Экспортный потенциал Украины оценивается в 21,5 млн тонн, что является абсолютным рекордом. Нам необходимо будет агрессивно экспортировать в первой половине маркетингового года для того, чтобы достичь этого уровня. Помимо традиционных рынков сбыта, Украине необходимо будет наращивать поставки фуражной пшеницы в Южную Корею.

Традиционно, Южная Корея — это достаточно гибкий рынок, и местные трейдеры в настоящее время смотрят в сторону дешевой фуражной пшеницы против дорогой кукурузы. В 2020/21 МГ Украина экспортировала в Южную Корею лишь 325 тыс. тонн пшеницы, однако в 2021/22 МГ вместе с ростом предложения именно фуража мы можем нарастить экспорт в 2 раза, или даже больше. Ожидания большого урожая не должны сильно пугать участников рынка, поскольку в 2020/21 МГ многие импортеры сформировали очень большой отложенный спрос. Вместе с высокими ценами в 2020/21 сезоне многие импортеры были склонны откладывать покупки на поздние периоды и покупать лишь под основную потребность. Сейчас мы находимся с вами в начале июля, и уже можем наблюдать активизацию таких импортеров, как Египет, Иран, Алжир, Турция, Тунис, Южная Корея. Многие из этих стран ощущают острую потребность в пшенице, однако они также рассчитывают на снижение цен во время уборки урожая. Вместе все эти факторы достаточно хорошо складываются в традиционную сезонность для пшеничного рынка – когда вместе с массовой уборкой урожая цены на физическом рынке снижаются, однако начинают достаточно быстро восстанавливаться благодаря появлению импортного спроса.

Barva Invest