Реалии зернового рынка в условиях «вирусного кризиса».

Аграрный сектор Украины в 2020 году пережил ряд кризисных моментов, угрожающих финансовой стабильности как отдельных фермерских хозяйств, так и целых регионов. Как изменилась торговая политика стран-импортёров зерна и к чему готовиться Причерноморскому региону?

Все направления аграрной логистики в Украине претерпевают ту или иную трансформацию, стремясь поспеть за успехами аграриев. Карантин, изменения климатических условий и снижение урожая зерновых в этом году внесут свои коррективы в структуру перевозок. Это вызов и стимул для развития отечественной логистики.

Производство зерновых, сезон 2019/20 МГ

Руководитель службы бизнес-проектов АПК-информ Андрей Купченко утверждает, что в пределах производства критических изменений не наблюдается: «По пшенице – экспорт в 2020 году ожидаем 16,5 млн тонн, что составляет 67% производства зерновых, но, если условия будут складываться оптимистичнее для дальнейшего развития, то экспортный потенциал повысится. По ячменю ожидаем 3,6 млн тонн экспорта, что также составляет половину производства, и по кукурузе ожидаем в будущем сезоне порядка 28 млн тонн экспорта. Доля экспорта в производстве около 80%.

Более 90% экспортного потенциала уже реализовано. Основной поток зерна идёт в страны Европы и Китай. Основная торговая культура сейчас – кукуруза, что характерно для второй половины сезона».

По данным Государственной таможенной службы Украины, за маркетинговый год 2018/19 было экспортировано больше 50 млн тонн зерна, а за 2019/20 (на момент написания материала) – 20 млн тонн.

В топ-5 стран-импортёров пшеницы в 2019/20 МГ вошли Египет, Индонезия, Турция, Бразилия и Филиппины. На рынке Египта в 2,3 раза увеличились объёмы поставок, по сравнению с аналогичным периодом предыдущего сезона. Кроме того, идут очень активные поставки в Турцию. Турецкие импортёры (покупатели) ранее активно посещали фермерские хозяйства в Украине с целью поиска пшеницы для закупок. В текущем сезоне прогнозируется большой объём экспорта именно из Украины. Остальные покупатели традиционные.

Что касается ячменя – покупатель традиционный: Саудовская Аравия, Китай, Турция и Алжир. Также в пятёрку лидеров среди покупателей вошла Испания.

Наиболее активно экспортируется кукуруза: большой прирост по Южной Корее и Ирану. В лидерах остаются Испания, Египет, Китай и Нидерланды.

Подводя итог, можно отметить, что неопределённость с урожаем всё ещё остаётся, ведь основным фактором являются несвойственные нашему региону погодные условия.

Рынки сбыта

Аграрии «держат руку на пульсе», продолжая отслеживать ситуацию с COVID-19 по разным странам мира, поскольку она однозначно повлияет на экспорт продовольствия.

Генеральный директор ООО «КОФКО АГРИРЕСОРСИЗ УКРАИНА» Владимир Осадчук рассказывает, что на сегодняшний день в целом по миру идёт снижение количества заболевших, но, например, в Южной Америке обороты только набираются. Это всё в конечном итоге становится знаком вопроса. Многие учёные и Всемирная организация здоровья уже осенью предвещают вторую волну, которая однозначно повлияет на экспорт зерновых культур и продовольствия в IV квартале текущего и последующего года.

Кроме того, нетарифное регулирование некоторых стран, в частности, Европейского Союза, который для Украины является одним из основных рынков сбыта, и стран Азии, которые меняют свои требования к химическим веществам, содержащимся в зерне, будет влиять на спрос продукции из Украины. Ярким примером был период резкого снижения цены на нефть и необходимость доплачивать за неё.

Владимир Осадчук уверен, что кардинально рынки сбыта зерновых не поменяются: традиционными останутся регионы Европы и Северной Африки. Сотрудничество с Китаем зависит от ценообразования: ещё 5 лет назад рынок Поднебесной был премиальным, но на сегодняшний день – это не так. Единственное, чем Китай интересен Украине, – доступом к утилизации продукции. Кроме того, остаётся открытым вопрос фитосанитарного протокола между Украиной и Китаем, который усложняет работу трейдеров в отношении свободных зон выращивания. Украинская зерновая ассоциация по-прежнему просит пересмотреть действующий документ и отменить требование об осуществлении обследования от вредителей свободных участков. Зерновой бизнес Украины обратился к Министерству аграрной политики и продовольствия, а также к Госпродпотребслужбе с просьбой инициировать пересмотр протокола, чтобы упростить и либерализовать экспорт зерна в КНР.

Кроме пшеницы, ячменя и кукурузы, со стороны КНР пользуется спросом и соя, ведь Украина является страной non-GMO (продукция не содержит генномодифицированых организмов).

Одним из главных конкурентов по экспорту пшеницы является Россия. Её поставки в Турцию за последние 5 лет возросли в разы. Это стало возможным благодаря Азовскому морю, где удобные логистические возможности. Украина может повлиять на ситуацию, приняв законы о внутреннем водном транспорте, которые позволили бы увеличить количество перевозок по рекам. В нашей стране основная масса грузов по-прежнему перевозится ж/д и автотранспортом. Во время пиковых периодов, например, транспортировки зерновых, грузоотправителям не хватает вагонов, а у альтернативных видов транспорта, например, по реке, не хватает мощностей. Поэтому в интересах государства и бизнеса следует более активно развивать речные грузоперевозки. Города вдоль Днепра – «пшеничные регионы». В случае неурожая или меньшего производства пшеницы в Турции, Украина могла бы на равных конкурировать с российским зерном, особенно 2, 3 и 4 класса.

Финансовая диагностика

Согласно информации Государственной службы статистики Украины, по состоянию на 1 мая 2020 года:

- запасы пшеницы в сравнении с аналогичным периодом прошлого года снизились на 16,2%, при этом на предприятиях, занимающихся хранением и переработкой, – снизились на 33,4%, а у сельхозпроизводителей – на 1,4%

- запасы ячменя превышают прошлогодние на 10,0%, в том числе у сельхозпроизводителей – на 23,1%. Однако, на предприятиях, занимающихся хранением и переработкой запасы снизились на 8,0%

- запасы кукурузы снизились на 28,5%, в том числе у сельхозпроизводителей – на 21,1%, на предприятиях, занимающихся хранением и переработкой зерна – на 36,1%, информирует УкрАгроКонсалт.

При этом объем экспорта зерновых культур из Украины с начала года по состоянию на 6 апреля составил более 46,4 млн тонн, что на 7,7 млн (или на 19,8%) выше показателя минувшего года (38,8 млн тонн).

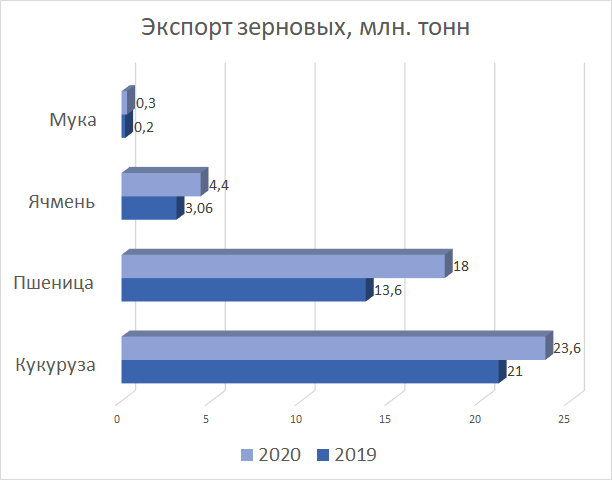

Об этом свидетельствуют данные Государственной фискальной службы. Так, пшеницы с начала сезона экспортировано 18 млн тонн, что на 4,35 млн или 30,5% выше прошлогоднего объема.

Поставки ячменя на внешние рынки превысили 4,4 млн тонн (+30,5%). Экспорт кукурузы на внешние рынки за отчетный период вышел почти на 23,6 млн т (+11,4%).

Вместе с тем, экспорт украинской муки достиг 277,1 тыс. тонн, что на 29,5% больше, чем годом ранее.

Меморандум о предельном экспорте пшеницы

30 марта 2020 г. президент «Украинской Зерновой Ассоциации» (УЗА) Николай Горбачев подписал Приложение к Меморандуму, предложенное Министерством экономики, торговли и сельского хозяйства Украины, о согласовании позиций на рынке зерна в 2019/20 годах, которым установлен предельный объем экспорта пшеницы на уровне 20,2 млн тонн.

В связи с этим, среднесуточные отгрузки пшеницы на экспорт в апреле 2020 года упали до 14 тыс. тонн, в том числе, за 6 апреля – 7 тыс. тонн. Об этом сообщает пресс-служба Министерства развития экономики, торговли и сельского хозяйства Украины.

Как отмечается в сообщении, в марте среднесуточные отгрузки на экспорт составляли 44 тыс. тонн.

По данным министерства в 2018/2019 гг было произведено 28,3 млн тонн пшеницы, внутреннее потребление составляет 8,2 млн тонн, переходящие остатки – 1,7 млн тонн.

Напомним, по состоянию на 6 апреля Украина экспортировала 17,9 млн тонн пшеницы. Согласно подписанному 30 марта приложению к меморандуму между Минэкономики и ассоциациями, предельный экспорт пшеницы в текущем маркетинговом сезоне установлен на уровне 20,2 млн тонн. Таким образом, в течение апреля-июня 2020 года для экспорта доступными остаются 2,3 млн тонн.

Транспортная логистика

Согласно данным «ГИВЦ» АО «Укрзализныця», объем перевозок зерновых и продуктов перемола в апреле снизился на 12,9% по сравнению с мартом текущего года, и на 25,0% по сравнению с апрелем 2019 года. По данным ZERNOVOZ.UA, наибольший удельный вес в структуре товарооборота зерновых на железной дороге занимает экспортное направление – в зависимости от периода показатель может колебаться в пределах 85 – 90% от общего объема перевезенных зерновых грузов, поэтому именно это направление в первую очередь задает тон динамике перевозок сельскохозяйственных грузов ж / д транспортом.

Анализ логистических каналов в экспортном направлении четко указывает на увеличение удельного веса автотранспорта, которое фиксируется с декабря 2019 года. На фоне стабильных объемов перевалки зерновых портовыми терминалами на экспорт, что наблюдается в течение января – апреля 2020 года, удельный вес ж/д транспорта постепенно падает в течение этого же периода, годовой грузопоток незначительно вырос, но остается ниже соответствующих показателей прошлого года. Причиной этого остаётся несогласованность между «Укрзализныцей» и участниками рынка нового договора о предоставлении услуг по перевозке, низкие ставки фрахта автомобилей зерновозов, а также необходимость вывоза остатков зерновых из более отдаленных складов и элеваторов.

Десять крупнейших станций – получателей зерновых грузов, приняли 2 495 тысяч тонн всех отправленных зерновых, или 91,1% от их общего количества. В текущем маркетинговом году впервые в топ – 10 крупнейших получателей попала станция, которая не обслуживает портовые терминалы – ст. Ладыжин.

Судоходным путем по состоянию на 11 июня было экспортировано 20 млн тонн пшеницы, почти 30 млн тонн кукурузы, 5 млн тонн ячменя и 3 млн тонн рапса.

Перевозки зерновых автомобильным транспортом остаются актуальными за счет высоких темпов экспорта, о чем свидетельствует сравнительный анализ грузопотока за январь-февраль прошлого и текущего года. Динамика средних ставок фрахта автомобилей-зерновозов свидетельствует о стабильности на рынке, тарифы прекратили падение и демонстрируют незначительный рост в марте.

Хотя ставки фрахта в текущем маркетинговом году существенно ниже, причин для обвала в сегменте автомобильных перевозок зерновых нет из-за ряда факторов, а именно:

- значительный экспортный потенциал по основным зерновым культурам – на уровне 11 млн тонн;

- восстановление спроса на продукцию АПК со стороны азиатских рынков, которые снимают ограничительные меры после преодоления эпидемии;

- рост сезонного спроса на услуги перевозки минеральных удобрений для обеспечения весенне-полевых работ.

В условиях рыночной перестройки АПК Украины особую роль играют агрохолдинги – мощные вертикально интегрированные корпоративные структуры в агробизнесе. Примерами таких компаний являются украинские «Нибулон», «Мироновский хлебопродукт», «Терра фуд» и др., а также с участием иностранного капитала, среди которых AMACO, «Agro-Maas NV», «Kernel-Trade».

Тем не менее, стоит помнить, что распространение эпидемии COVID-19 в Украине и введение более жестких мер карантина может блокировать межрегиональные перевозки из-за закрытия ряда областей, что приведёт к ухудшению ситуации.

Мария Истратова.