Полный анализ: экспорт украинского зерна в цифрах и названиях

Stark Shipping совместно с USM проанализировали рейтинг терминалов Украины по перевалке зерновых культур в 2020 году. Представляем анализ экспорта зерновых по странам, распределение грузов, а также рейтинги терминалов и грузоотправителей.

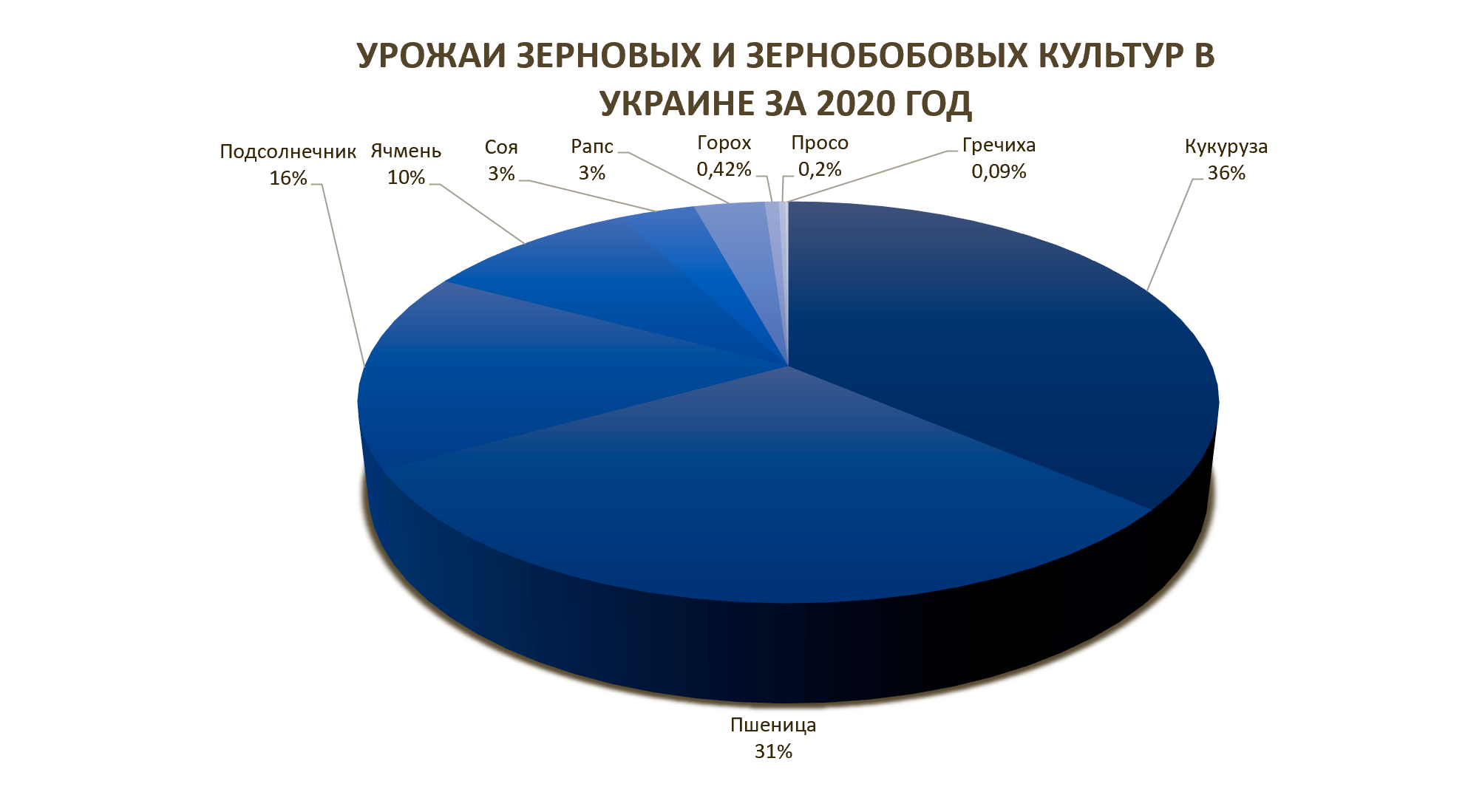

На результаты перевалки украинскими терминалами зерновых и зернобобовых культур в 2020 году повлияли сезоны 2019-2020 и 2020-2021. Второй сезон по урожайности был хуже первого, что отрицательно сказалось на объемах перевалки терминалов. По итогам уборочной кампании 2020 года, украинские аграрии собрали 82 млн тонн зерновых и зернобобовых культур (по данным совместного проекта Latifundist Media и Soufflet Agro Ukraine «Урожай онлайн 2020»). Это на 6,9 млн тонн больше, чем в 2019 году.

В разрезе зерновых культур собрали:

· кукурузы — 29,8 млн тонн;

· пшеницы — 25,1 млн тонн;

· подсолнечника — 13,1 млн тонн;

· ячменя — 7,8 млн тонн;

· гороха — 516,2 тыс. тонн;

· проса — 244 тыс. тонн;

· гречихи — 106,5 тыс. тонн;

· сои — 2,8 млн тонн;

· рапса — 2,6 млн тонн.

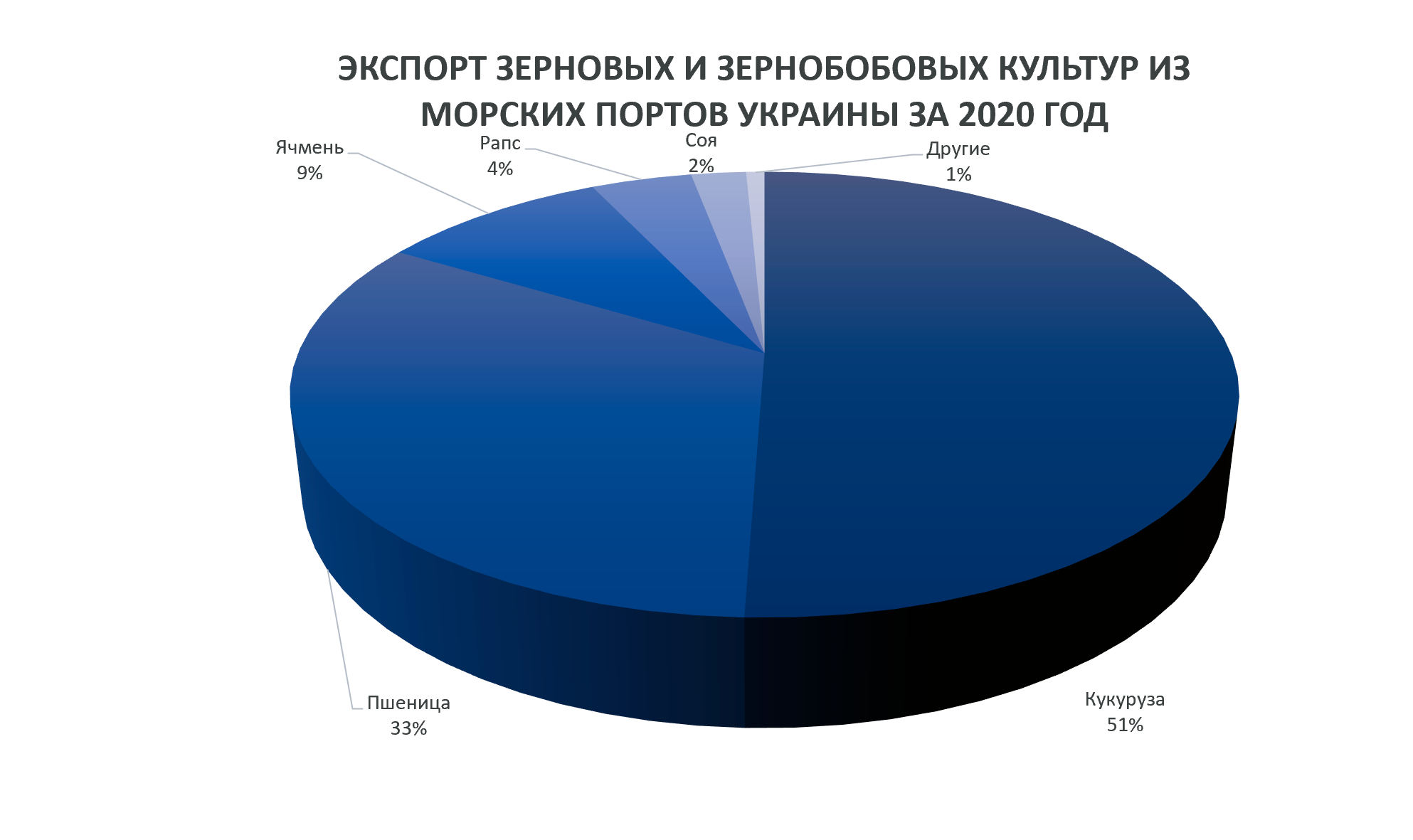

По данным компании Stark Shipping, общий экспорт зерновых культур из морских портов Украины в 2020 году достиг отметки в 53,5 млн тонн. По сравнению с 2019 годом, экспорт сократился на 7,4 млн тонн.

Структура экспорта выглядит следующим образом:

· кукуруза — 27,1 млн тонн (51%);

· пшеница — 17,7 млн тонн (33%);

· ячмень — 5 млн тонн (8%);

· рапс — 2,2 млн тонн (4%);

· соя — 1,2 млн тонн (3%).

В 2020 году в Украине по объему поставок лидировала кукуруза с результатом отгрузки 27,1 млн тонн, что составило половину всего экспорта зерновых. Экспорт кукурузы, по сравнению с 2019 годом, сократился на 4,3 млн тонн, или на 13,7%.

Среди портов больше всего кукурузы отправили из Черноморска и Николаева — 9,6 и 8,6 млн тонн соответственно. Из Пивденного экспортировали 4,8 млн тонн, из Одессы — 4 млн тонн.

Главными отправителями кукурузы в 2020 году были следующие предприятия:

· Kernel — 5,7 млн тонн;

· COFCO — 2,8 млн тонн;

· ADM — 1,7 млн тонн;

· Nibulon — 1,6 млн тонн;

· Louis Dreyfus — 1,6 млн тонн;

· Agroprosperis — 1,5 млн тонн;

· Bunge — 1,5 млн тонн.

USM попросил прокомментировать ситуацию с импортом украинского зерна другими странами в 2020 году Владимира Гуменюка, генерального директора BarvaInvest — консалтинговой компании и провайдера глобальной аналитической информации на финансовых и сырьевых рынках.

Среди стран-импортеров кукурузы лидировал Китай: в 2020 году страна закупила рекордные 7,9 млн тонн, на 3,6 млн тонн превысив показатели 2019 года. Китайская свиноводческая отрасль активно восстанавливалась, создавая высокий спрос на кормовые культуры, в особенности, кукурузу. Объемы закупок кукурузы Китаем на внешних рынках впервые превысили годовую импортную квоту.

Страны Европейского Союза в прошлом году значительно сократили импорт украинской кукурузы. Нидерланды с показателем 2,9 млн тонн заняли второе место в списке импортеров. По сравнению с 2019 годом, объемы закупок снизились на 900 тыс. тонн. Испания заняла в рейтинге пятую позицию с импортом в размере 2,4 млн тонн. Импорт кукурузы в Италию уменьшился в 2,3 раза (660 тыс. тонн), Германию — в 4,7 раз (299 тыс. тонн).

Дания и Франция вовсе прекратили закупки.

Комментарий эксперта: «Проблемы с урожаем пшеницы в Восточной Европе, а также задержка отгрузок из-за сдерживания фермерами продаж с самого старта сезона привели к тому, что страны-экспортеры ЕС сосредоточились прежде всего на удовлетворении спроса внутри Союза. Когда возникли проблемы и с урожаем украинской кукурузы, которая начала резко расти в цене, пшеница в ЕС осталась более рентабельной и доступной альтернативой среди фуражной группы».

В 2020 году не покупала украинскую кукурузу также Индия. Зато на рынок снова вышли Бангладеш и Вьетнам, которые импортировали 113 и 196 тысяч тонн кукурузы соответственно.

Комментарий эксперта: «Для украинской кукурузы (в отличие от пшеницы) Индия никогда не была значимым рынком сбыта. Даже когда Индия нуждается в импортной кукурузе, что случается во время неурожаев, то предпочитает южноафриканскую кукурузу, импорт которой экономически более выгоден».

После более трех лет перерыва возобновили закупки украинской кукурузы Саудовская Аравия (71,7 тыс. тонн), Иордания (38 тыс. тонн) и Кувейт (21,6 тыс. тонн).

Комментарий эксперта: «По Саудовской Аравии, на первый взгляд, все просто. Их ключевой поставщик — Аргентина, дыры в поставках закрывают также США и Бразилия. Украина везет туда пару лодок, и можно было бы на этом закончить. Но у меня нет понимания, почему Саудовская Аравия настолько сократила объем импорта в последние месяцы, хотя их фураж на 95% зависит от импортных поставок и растет из года в год».

Турция сократила объемы импорта кукурузы в 3,2 раза, до 668 тыс. тонн.

Комментарий эксперта: «Это правда: по сравнению с предыдущими сезонами, сегодня мы видим снижение объемов импорта кукурузы со стороны Турции. Нужно обратить внимание на то, что эта страна сама по себе является достаточно крупным производителем и закрывает около 75% своего потребления (которое растет, в основном, за счет повышения спроса на фураж). Таким образом, получив в 2020 рекордный урожай (в то время как Украина столкнулась с неурожаем и логистическими проблемами), потребление Турции объективно не требует постоянной цепочки судов, курсирующих с севера Черного моря. Пик отгрузок прошел в начале зимы, причем часть потребностей Турция закрывает со стороны Бразилии. Хотя в Украине есть проблемы с реализацией остатков урожая, в последующие месяцы мы не ожидаем такого сильного всплеска активности со стороны Турции, который наблюдался в предыдущие сезоны».

Экспорт пшеницы из морских портов Украины в 2020 году составил 17,7 млн тонн, что на 8,5% (или 1,66 млн тонн) меньше, чем годом ранее. При этом, поставки пшеницы по состоянию на 1 февраля 2021 года достигли 74,3% от объема экспорта, предусмотренного в Зерновом меморандуме на маркетинговый год 2020/2021.

Наибольшие объемы пшеницы в 2020 году были отправлены из порта Николаев (7,5 млн тонн), Черноморск (2,9 млн тонн), Пивденный (2,7 млн тонн) и Одесса (2,2 млн тонн).

Главными отправителями украинской пшеницы стали следующие компании:

· Kernel — 2 млн тонн;

· Nibulon — 1,8 млн тонн;

· Louis Dreyfus — 1,6 млн тонн;

· Cargill — 1,5 млн тонн;

· Sierentz — 1,1 млн тонн;

· COFCO — 882 тыс. тонн.

Основным импортером украинской пшеницы в 2020 году был Египет — 3 млн тонн. На втором и третьем местах — Индонезия (2,6 млн тонн) и Бангладеш (1,5 млн тонн).

В 2020 году импорт пшеницы из Украины возобновил Пакистан, который последние два года воздерживался от закупок. Комитет экономической координации Пакистана с целью стабилизации внутренних цен и формирования запасов разрешил частному сектору импортировать пшеницу в объеме 2,5 млн тонн, и Украина стала ключевым поставщиком зерновых на этот рынок. Импорт 1,2 млн тонн пшеницы обеспечил Пакистану четвертое место в рейтинге импортеров украинского зерна.

Комментарий эксперта: «У Пакистана объем производства из года в год почти соответствует потреблению населением. В последние сезоны урожай перестал расти, и наметился разрыв потребностей и возможностей. Как результат, запасы начали быстро «подтачиваться». Пандемия, как и во многих других странах, привела к дополнительному росту спроса на хлебобулочные изделия. Как результат, внутреннее предложение перестало покрывать спрос, что впервые за 6 лет привело к необходимости импортировать значительные объемы зерна. Пик отгрузок из украинских портов пришелся на осень. Стоит ожидать, что часть объема осядет на складах переработчиков, которые будут стараться избежать проблем в случае дальнейших проблем с нехваткой пшеницы».

На уровне 2019 года остались поставки пшеницы в Тунис, Марокко, Турцию и Йемен.

Спрос на украинский ячмень на внешних рынках вырос до 5 млн тонн, что на 798 тыс. тонн (или 16%) больше предыдущего сезона.

1,6 млн тонн ячменя отправили из порта Николаев, 1,5 млн тонн — из Пивденного, 943 тыс. тонн из Черноморска и 377 тыс. тонн из Одессы.

Наибольший объем ячменя отправил Louis Dreyfus (976 тыс. тонн), за ним — Kernel (728 тыс. тонн) и Nibulon (612 тыс. тонн).

Китай в 2020 году вышел на первое место среди стран-импортеров украинского ячменя, нарастив объемы до 2,6 млн тонн. Для сравнения, в 2019 году Поднебесная импортировала всего 868 тыс. тонн зерна.

Комментарий эксперта: «В 2020 году Китай существенно нарастил импорт всей фуражной группы (кукуруза, ячмень, сорго) с целью поддержки восстанавливающегося сектора животноводства. Украина является одним из крупнейших экспортеров ячменя, соответственно, имеет возможность длительное время на протяжении сезона отгружать ячмень в Китай панамаксами. Как следствие, видим стабильный спрос со стороны китайских импортеров, которые предлагают более высокие цены, по сравнению с конкурентами — максимальная премия на Китай доходила до 30 долларов за тонну. Главное требование — аккредитация украинских экспортеров, торгующих с Китаем — легко решается закупкой торговыми компаниями ячменя у производителей за гривну».

Традиционный импортер украинского ячменя, Саудовская Аравия, в прошлом году уменьшила закупки до 773 тыс. тонн, по сравнению с 1,1 млн тонн в 2019 году.

Комментарий эксперта: «Для Саудовской Аравии нет существенной разницы, откуда брать ячмень. Поставщиками в последние сезоны являются Россия, Украина, страны ЕС (Румыния и Франция), а также Аргентина. Выбор основывается на ценовом паритете, и именно по этой причине мы не видим четкой сезонности в выборе поставщиков. Поскольку Украина сосредоточилась на Китае, освободившуюся нишу заняла Россия, а за зиму несколько судов пришли даже из Австралии (которая прервала трехлетний неурожайный период)».

Стоит отметить увеличение отправок на Тунис до 370 тыс. тонн, в то время как в 2019 году экспорт в эту страну составил всего 24 тыс. тонн.

В 2020 году из Украины экспортировали 2,2 млн тонн рапса, что меньше прошлогодних отправок на 672 тыс. тонн, или 23,2%.

Основные порты, осуществлявшие экспорт рапса: Николаев (684 тыс. тонн), Одесса (693 тыс. тонн) и Черноморск (693 тыс. тонн).

В пятерке крупнейших экспортеров рапса значатся такие компании, как ADM (693 тыс. тонн), Cargill (588 тыс. тонн), а также Nibulon (344 тыс. тонн), COFCO (304 тыс. тонн) и Viterra (Glencore) — 114 тыс. тонн.

Основная доля отправок (96% рынка), как обычно, пришлась на страны ЕС. Больше всего рапса импортировали Нидерланды (638 тыс. тонн), Бельгия (636 тыс. тонн), Германия (395 тыс. тонн), Великобритания (253 тыс. тонн) и Франция (183 тыс. тонн).

Экспорт сои из Украины в прошлом году снизился, по сравнению с 2019-м, на 1,6 млн тонн и составил 1,1 млн тонн.

Больше всего сои отправили из порта Николаев (535 тыс. тонн), Херсон (224 тыс. тонн) и Пивденный (217 тыс. тонн).

Главными экспортерами сои в 2020 году стали компании Sodrugestvo (169 тыс. тонн), Agroprosperis (165 тыс. тонн), Grainexpo (139 тыс. тонн) и Bunge (127 тыс. тонн).

Главными странами-импортерами украинской сои в 2020 году были Турция, которая закупила 558 тыс. тонн зерновой, а также Греция (117 тыс. тонн) и Нидерланды (114 тыс. тонн).

Отметим, что в 2020 году Украина впервые за всю свою историю импортировала сою в размере 21 тыс. тонн для погашения внутреннего дефицита. Рост экспорта сои в 2019-2020 МГ привел к уменьшению запасов сырья в стране, в связи с чем ЗАО «Пологовский маслоэкстракционный завод», третий по объему переработчик сои в Украине, вынужден был приобрести 21 тыс. тонн бразильской сои с поставкой в Бердянский порт, чтобы обеспечить работу предприятия.

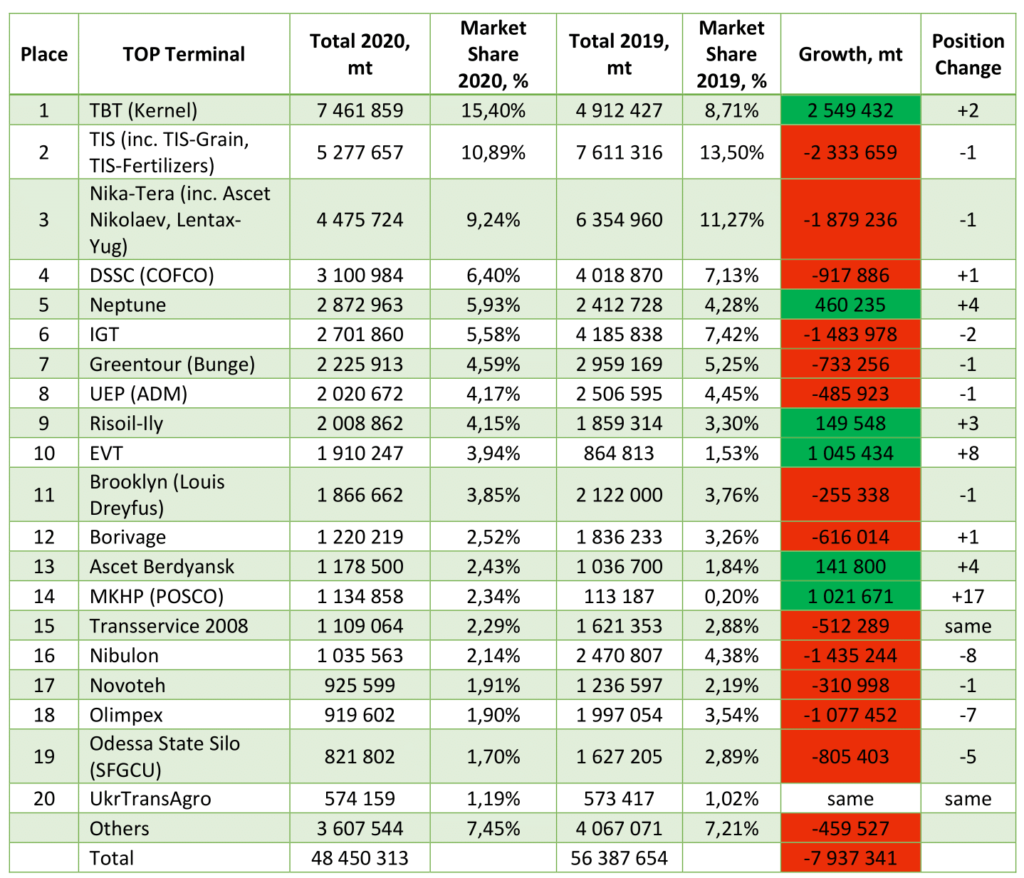

Рейтинг зерновых терминалов Украины

2020 год стал непростым для украинских зерновых терминалов. Лишь 6 компаниям из рейтинга удалось нарастить перевалку зерна, остальные показали падение показателей, по сравнению с 2019 годом.

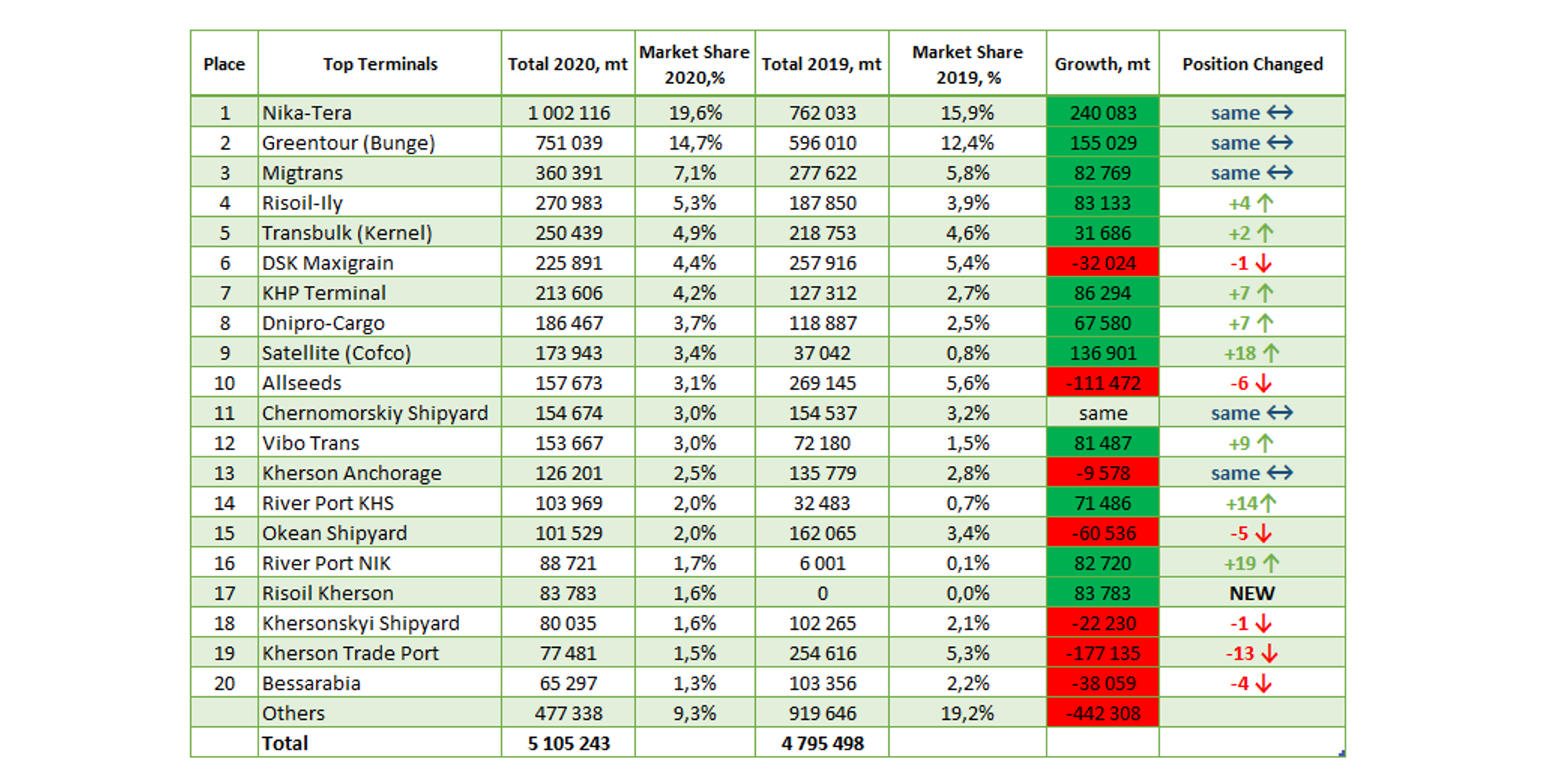

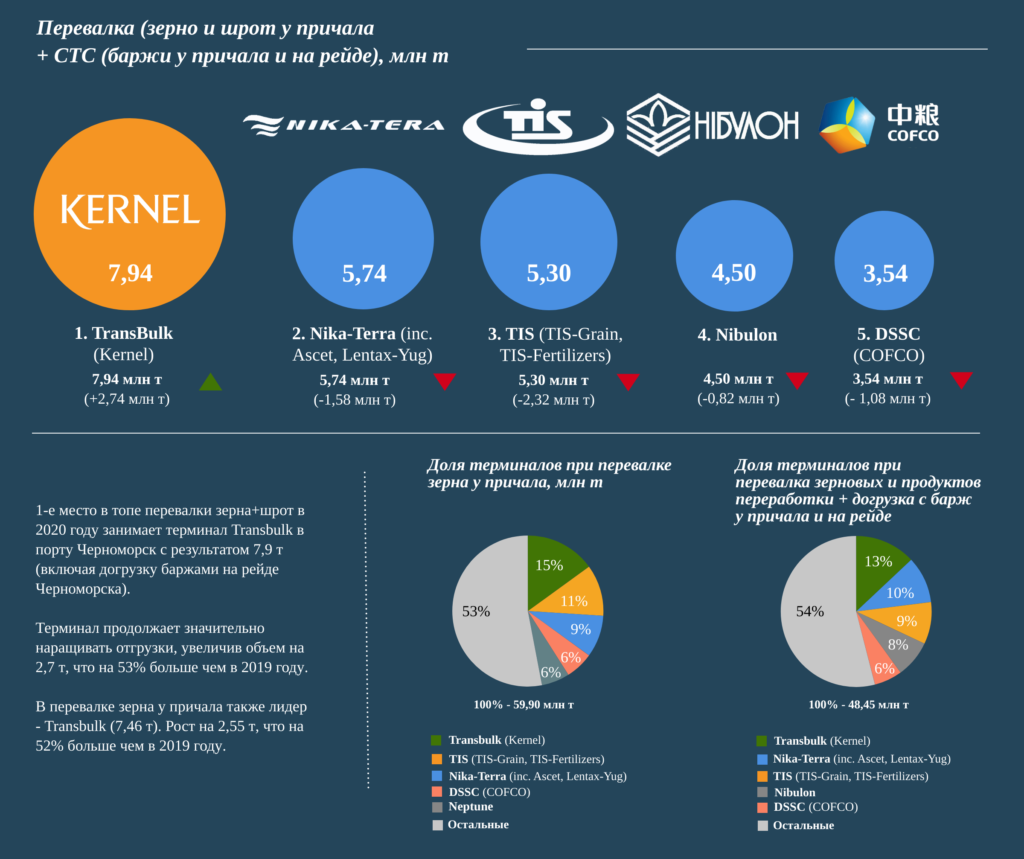

Перевалка зерновых на терминалах у причала

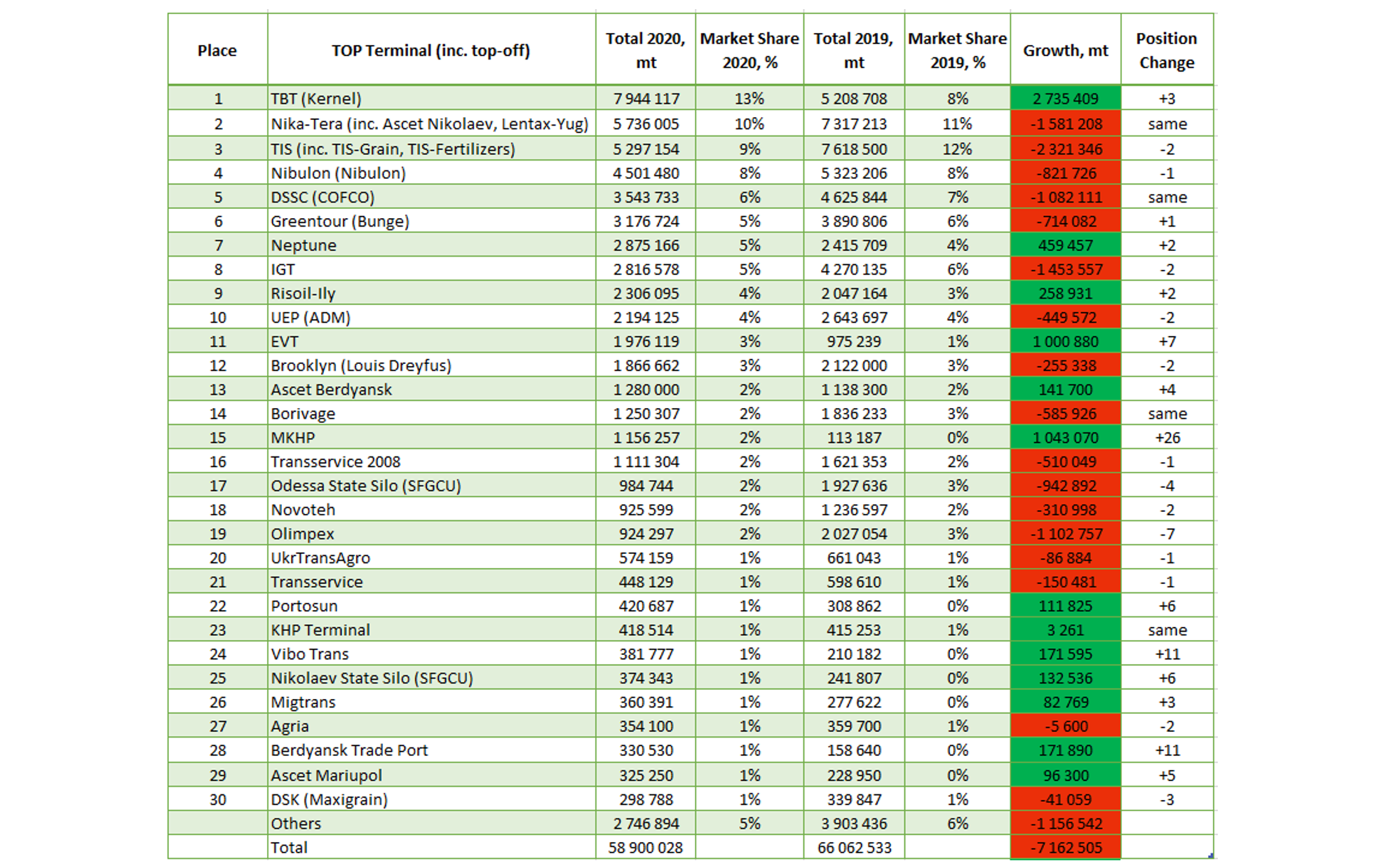

Перевалка зерна на терминалах у причала + СТС (баржи у причала и на рейде)

При подсчете учитывались объемы перевалки зерновых культур (кукуруза, пшеница, ячмень, рапс, соя, горох, семена подсолнечника, сорго, солод, рожь, люцерна, просо).

В пятерку лидеров по объемам перевалки у причалов вошли Transbulk, группа терминалов TIS, Nika-Tera, DSSC и Neptune.

Transbulk увеличили объемы перевалки на 2,7 млн тонн, по сравнению с показателями 2019 года. TIS продемонстрировали самое значительное падение показателей (на 2,3 млн тонн). Nika-Tera занимает третью строчку по размерам падения перевалки зерновых: показатели компании уменьшились на 1,8 млн тонн.

Среди терминалов, которые не попали в пятерку лидеров, но смогли заметно нарастить перевалку — терминалы EVT, а также MKHP группы POSCO (+ 1,04 и 1,02 млн тонн соответственно). Последний смог подняться на 17 пунктов в общем списке терминалов.

Значительные падения объемов перевалки у причалов фиксируются у терминалов IGT (- 1,48 млн) и Olimpex (- 1,07 млн тонн). Nibulon, в свою очередь, смог несколько компенсировать падение перевалки у причалов на 1,43 млн тонн ростом СТС-отгрузок.

Общий рейтинг перевалки у причалов + СТС

Если учитывать общие показатели перевалки у причалов и СТС (баржами у причалов и на рейде), то финальный список лидеров выглядит несколько иначе. На четвертое место в ТОП-5 зерновых терминалов поднимается Nibulon, который перевалил методом СТС 4,5 млн тонн зерновых. Хотя, по сравнению с 2019 годом, результаты компании ухудшились на 821 тыс. тонн, это не помешало ей занять свое место среди ведущих терминалов Украины.

Не считая показателей перевалки Nibulon, в целом, картина рынка с учетом СТС остается прежней в том, что касается объемов роста и падения. Transbulk, TIS и Nika-Tera сохраняют за собой лидерство по объему перевалки зерна у причалов и методом СТС. Вместе с терминалами Nibulon и DSSC, пятерка лидеров заняла 48% всего рынка зерновой перевалки.

1 место

1 место в ТОП терминалов по объемам перевалки в 2020 году занимает терминал Transbulk в порту Черноморск, принадлежащий грузоотправителю Kernel. Transbulk продолжает значительно наращивать отгрузки, увеличив объем на 2,7 млн тонн (или 54%), по сравнению с 2019 годом.

Результат терминала по перевалке, включая догрузку баржами на рейде Черноморска, составляет 7,6 млн тонн, или 14%, от объема рынка. Таким образом, Transbulk не только достиг нужной отметки, но и превысил объемы, запланированные им на 2020 год.

Значительный вклад в перевалку сделал новый актив — Transgrainterminal, запущенный в 2020 году на причалах 14 и 15. На протяжении года терминал динамично интегрировался в портовую инфраструктуру компании.

Одним из важных конкурентных преимуществ терминала Transbulk остается ставка на погрузку крупнотоннажного флота — судов класса Ultramax и Supramax. Kernel предпочитает отгружать суда дедвейтом от 50 до 85 тыс. тонн. Средняя отправка составляет 43,6 тыс. тонн.

Рекордный рост перевалки обеспечила также модернизация мощностей терминала. Комплекс технических и организационных мероприятий на Transbulk способствовал увеличению показателей приема зерновой продукции с автомобильного и железнодорожного транспорта, приему зерновых в стабильном режиме и оптимизации количества простоев. Оптимизация процессов, правильное распределение маршрутов внутри терминалов, повышение эффективности портовой, автомобильной и железнодорожной инфраструктур, а также системная реконструкция и модернизация позволяют Transbulk ежегодно увеличивать мощности перевалки приблизительно на 1 млн тонн: за последние три года грузооборот предприятия вырос на 60%.

Немаловажным моментом в наращивании перевалки Transbulk стала и политика грузоотправителя Kernel. Компания в 2020-м году перешла к стратегии централизации экспорта на собственном терминале и перенаправила на Transbulk потоки зерновых, которые ранее переваливали на других мощностях, в частности, на терминалах группы TIS.

97% операций перевалки Transbulk в 2020 году осуществлялись у причалов, еще 3% пришлись на догрузку баржами на рейде порта Черноморск. Основная культура, переваливаемая на терминале, — кукуруза, которая занимает 71% объема. 22% приходится на пшеницу и 7% — на ячмень. Доля кукурузы в перевалке терминала выросла, по сравнению с прошлым годом, в соответствии с конъюнктурой рынка.

2 место

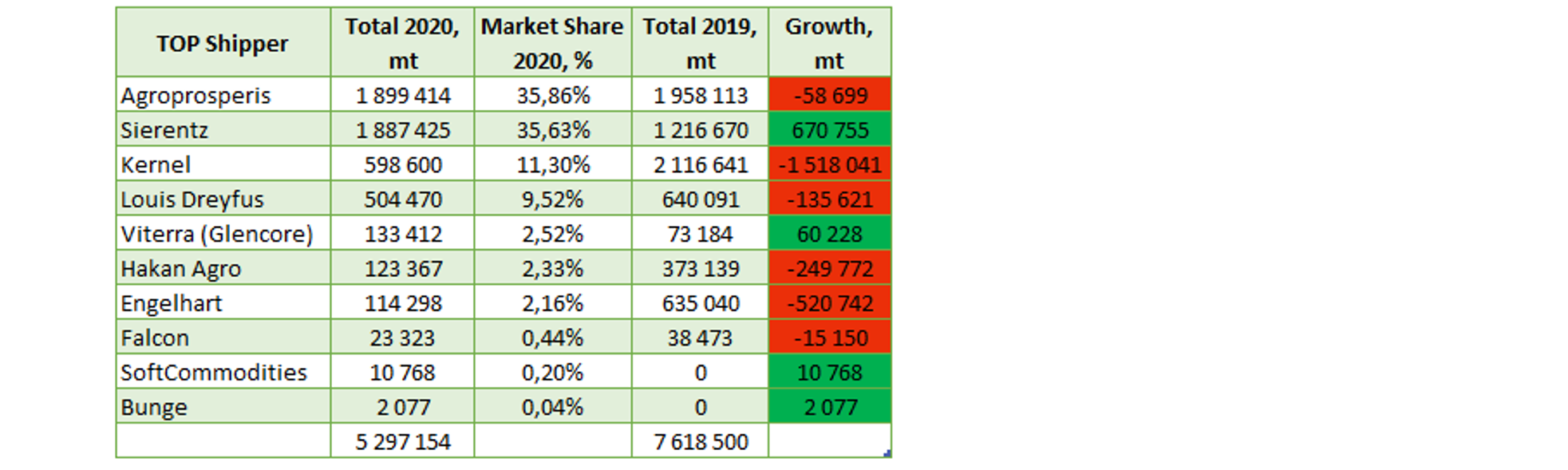

Группа терминалов TIS (включая TIS-Grain и TIS-Fertilizers, а также догрузку баржами на рейде порта Пивденный) в 2020 году заняла в рейтинге терминалов 2-е место, с результатом 5,2 млн тонн.

В 2020 году терминал TIS отправил на 2,3 млн тонн меньше зерна, чем в 2019 году: с TIS-Grain — 4,5 млн тонн, с TIS-Fertilizers — 678 тыс. тонн.

Распределение грузов по терминалам

Падение объемов перевалки у TIS произошло, в первую очередь, за счет прекращения отгрузок двух крупных отправителей — Kernel и CHS.

Компания Kernel в 2020 году уменьшила отправки с терминалов TIS в 3,5 раза, сосредоточив все грузы на терминале Transbulk. В результате, TIS не хватило ощутимых 1,5 млн тонн зерна.

Компания CHS полностью прекратила отправки с терминалов TIS, распределив свой грузопоток через терминалы Neptune (MV Cargo) и Nika-Tera. Для группы TIS переход отправителя на эти терминалы обернулся потерей еще 860 тыс. тонн грузопотока.

Компании Agroprosperis (1,8 млн тонн) и Sierentz (1,8 млн тонн) отправили наибольшее количество зерновых с терминалов TIS (71,5% от общего объема грузооборота). Sierentz при этом нарастили объемы перевалки на 670 755 тонн.

Kernel сохранил часть отгрузок через терминалы TIS в размере 598 тыс. тонн, Louis Dreyfus обеспечил еще 504 тыс. тонн.

Рейтинг грузоотправителей терминалов TIS

Терминалы TIS в 2020 году больше всего перевалили кукурузы — 45,2% общего объема перевалки. Пшеница заняла 29,06%, ячмень — 20,1%, соя — 4,01%, рапс — 1,4%, бобовые — 0,24%.

3 место

Терминал Nika-Tera занимает 3 место в рейтинге терминалов. Всего с терминала экспортировали 4,7 млн тонн зерна, что на 1,8 млн тонн меньше, чем в 2019 году. В этот показатель входят грузы с терминалов Ascet и Lentax-Yug, а также догрузка баржами на банке Трутаева. В частности, методом СТС на терминале перегрузили 258 тыс. тонн зерна, или 5,45% от общего оборота терминала.

Распределение грузов по терминалам

Louis Dreyfus, Orsett и Cargill — грузоотправители, которые экспортировали наибольшее количество зерновых из Nika-Tera, обеспечив 50,8% зерновой перевалки терминала. При этом, Cargill продемонстрировал самое большое сокращение отгрузок: отправки уменьшились на 417 тыс. тонн. Louis Dreyfus, основной грузоотправитель терминала, уменьшил объемы перевалки на 225 тыс. тонн.

В 2020 году отправители Sierentz, Sodrugestvo и Astarta заметно сократили объемы отгрузок через терминал.

Компания Bunge, которая в 2019 году отправила через Nika-Tera 172 тыс. тонн зерновых, не работала на терминале в 2020 году. Следует отметить, что отгрузки 2019 года стали для Nika-Tera первым за четыре года сотрудничеством с Bunge и, с учетом 2020 года, этот эпизод можно назвать, скорее, исключением, чем долгосрочными отношениями.

Рейтинг грузоотправителей терминала Nika-Tera

Лидирующей культурой на терминале в 2020 году была пшеница, занимающая 53,94% объема перевалки зерновых. Кукуруза обеспечила 32,1% отгрузок. Помимо двух основных экспортных культур, через Nika-Tera отгружали ячмень (8,5%), сою (5,12%) и бобовые (0,33%).

4 место

Терминал Nibulon отгрузил в 2020 году 4,5 млн тонн зерновых (включая погрузку на банке Трутаева), и занял в рейтинге 4 место. При этом, показатели отгрузок терминала снизились на 821 тыс. тонн, по сравнению с результатами 2019 года.

В 2020 году Nibulon продолжил стратегию наращивания перегрузки баржами и уменьшения грузопотока автотранспортом. Компания активно использовала догрузку судов на рейде Очакова, и впервые объемы зерна, перегруженного баржами, превысили объемы отгрузок у причалов: 3,4 млн тонн (77% отгрузок) против 1 млн тонн (23% отгрузок). Таких успехов удалось добиться, в том числе, благодаря использованию в 2020 году нового самоходного плавкрана NIBULON MAX с грузовыми трюмами.

Основной культурой на терминале Nibulon стала пшеница: объемы перевалки составили 41,05%. Ненамного отстала кукуруза — 36,3%. Ячмень занимает 13,6% перевалки зерновых, рапс — 7,36%, сорго и подсолнечник — по 1%, соя — 0,27%.

Другие терминалы рейтинга

Среди других терминалов, которые входят в список самых крупных по объемам перевалки, стоит отметить следующие.

Терминал Evrovneshtorg показал хороший рост в 2020 году. Предприятие отгрузило почти 2 млн тонн зерновых — примерно на 1 млн тонн больше, чем в 2019-м, и поднялось в рейтинге на 7 пунктов, заняв 11 место.

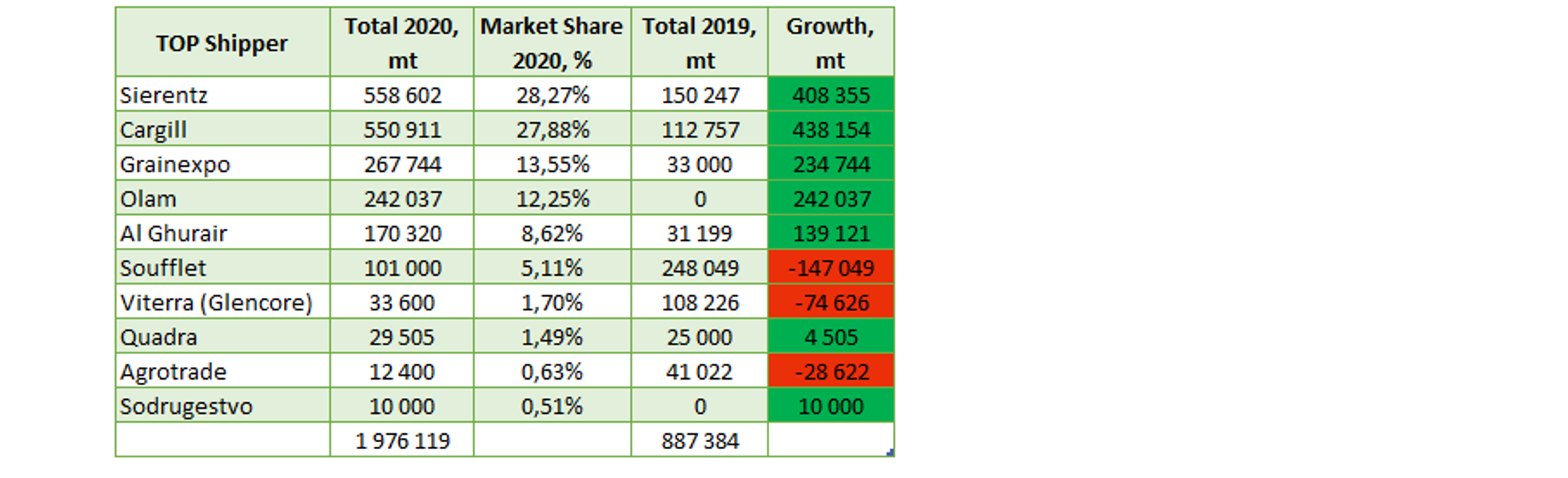

Распределение между погрузкой у причала и с барж

На причалах терминала обработали 96,67% зерновых грузов, еще 3,33% пришлись на догрузку с барж.

Наибольшее количество зерна с терминала отправили компании Sierentz (558 тыс. тонн) и Cargill (551 тыс. тонн).

Компания Grainexpo в 2020 году значительно нарастила объемы перевалки зерновых на терминале — 267 тыс. тонн, по сравнению с 33 тыс. тонн в 2019 году. Начала работу с Evrovneshtorg компания Olam: отправитель отгрузил через терминал 241 тыс. тонн зерновых (у причалов и на банке Трутаева).

Рейтинг грузоотправителей терминала Evrovneshtorg

Терминал MKHP (POSCO) — прошлогодний дебютант среди николаевских зерновых терминалов.Терминал ввели в эксплуатацию в сентябре 2019 года, и в 2020 компания подводила итоги первого сезона и первого полного года работы.

По итогам года, MKHP занял 15 место в рейтинге, с результатом 1,15 млн тонн перевалки зерновых. 98% зерна (1,13 млн тонн) отгрузили с причалов терминала, 1,85% (21 тыс. тонн) — с барж методом СТС.

Распределение между погрузкой у причала и с барж

Помимо основного грузоотправителя Posco, который обеспечил 63,06% перевалки (729 тыс. тонн), на терминале работают также Viterra (обеспечили 177 тыс. тонн перевалки) и Prometeus (166 тыс. тонн).

Рейтинг грузоотправителей терминала MKHP

На MKHP больше всего в 2020 году перевалили кукурузы — 44% отгрузок. Еще 40% заняла пшеница, 15% — ячмень, и 1% — соя. Для отгрузки на терминале использовали, в основном, суда Handysize и Handymax.

Терминал Borivage в 2020 году поднялся на одну строчку рейтинга, и оказался на 13 месте с результатом 1,2 млн тонн, несмотря на падение объемов перевалки на 597 тыс. тонн.

На показатели перевалки повлияли существенные изменения среди грузоотправителей, работающих на терминале. В 2020 г. Borivage потерял двух крупных отправителей. Грузоотправитель Cargill, который по итогам 2019 года обеспечил Borivage объем грузов в размере 1 млн тонн, прекратил работу на терминале. Теперь в Южном компания пользуется только услугами терминала Neptune (MV Cargo). На Borivage в прошлом году Cargill перевалил всего лишь 79,5 тыс. тонн зерна. На его место в июле 2020 года пришел новый для терминала грузоотправитель — Louis Dreyfus, который за 6 месяцев успел экспортировать 759,5 тыс. тонн зерновых.

Отправитель Al Ghurair также перенаправил свои грузы. В целом, грузоотправитель сократил отправки из порта Пивденный в пользу терминалов Николаевского порта, и теперь вместо Borivage использует мощности Evrovneshtorg и Nikmorservice.

Грузоотправители на терминале Borivage

Терминал IGT в Черноморске в 2020 году занял с результатом 2,8 млн тонн 7 строчку рейтинга, опустившись на одну позицию. Объемы отгрузок зерновых с терминала сократились на ощутимые 1,4 млн тонн.

В 2020 году компания Agroprosperis, которая годом ранее перевалила на IGT 187 тыс. тонн зерна, ушла с терминала и начала работать с Neptune (MV Cargo), отправив 209 тыс. тонн.

Компания Olam уменьшила отправки через терминал IGT на 610 тыс. тонн. Помимо IGT, она теперь работает также через Neptune (671 тыс. тонн) и Evrovneshtorg (242 тыс. тонн).

На 601 тыс. тонн упали объемы перевалки и у основного отправителя терминала, компании Vittera.

Грузоотправители на терминале IGT

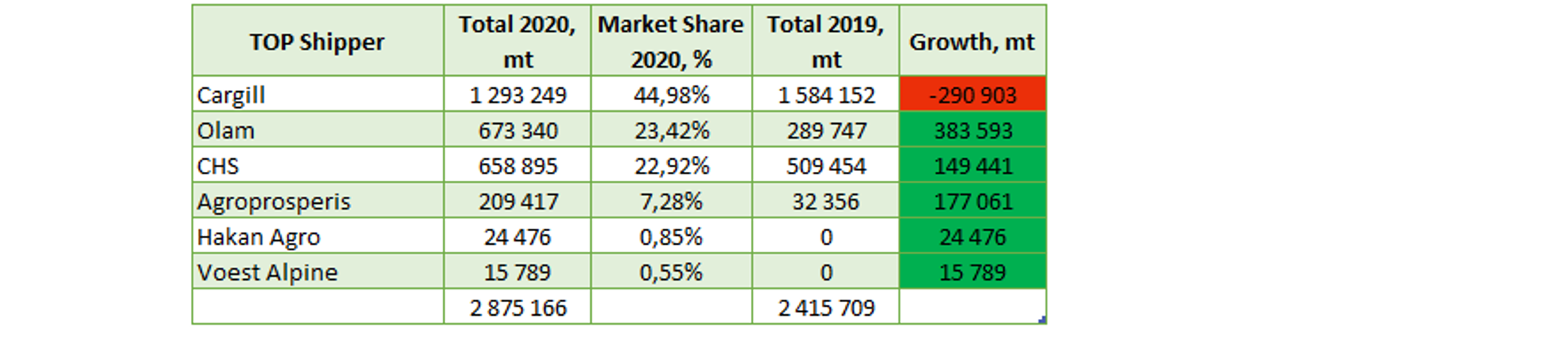

Терминал Neptune (MV Cargo) в 2020 году поднялся на три позиции, и с результатом 2,8 млн тонн занял 6 строчку общего рейтинга перевалки зерновых. Рост перевалки терминала составил 459,5 тыс. тонн.

Основным отправителем терминала является его совладелец Cargill, обеспечивший в 2020 году 44,9% отгрузок зерна. В прошлом году компания, в том числе, перенаправила на Neptune грузопоток с южненского терминала Borivage.

В прошлом году с Neptune начали активно работать грузоотправители Agroprosperis и Olam.

Грузоотправители на терминале Neptune

Рейтинг терминалов по перевалке шрота, жмыха и продуктов переработки

При подсчете рейтинга учитывались объемы перевалки шрота, жмыха (шрот подсолнечника, сои, рапса, жмых подсолнечника) и продуктов переработки (отруби пшеничные, кукурузные, гороховые, кукурузный корм, шелуха подсолнечника, шелуха соевая, жом свекольный, пивная дробина).

ТОП-3 терминалов по перевалке шрота, жмыха и продуктов переработки остается неизменным с 2019 года.

В рейтинге лидеров перевалки 1 место стабильно занимает терминал Nika-Tera, который отгрузил с причалов + СТС, в общей сложности, 1 млн тонн грузов (шрот/жмых + отруби). Количество обработанных грузов выросло на 240 тыс. тонн, по сравнению с 2019 годом. СТС-перевалка в общем объеме составила 107,6 тыс. тонн — 1,07%.

Терминалы Greentour и Migtrans в этом календарном году также занимают 2 и 3 места соответственно. Оба терминала показали рост перевалки, по сравнению с 2019 годом. Greentour перевалил 751 тыс. тонн продуктов переработки, что на 155 тыс. тонн больше, чем в 2019 году. Из них 40,04% (300,7 тыс. тонн) погрузили методом СТС. Терминал грузит баржи для догрузки судов как у собственного причала, так и на внешнем рейде Николаевского порта.

Заключает ТОП-3 терминал Migtrans, который обработал 360 391 тонн грузов.

Risoil-Ily удалось подняться на 4 позицию рейтинга. За 2020 год терминал перевалил 271 тыс. тонн продуктов переработки, что превышает показатель за 2019 год на 83 тыс. тонн.

Лидер обработки зерновых грузов, терминал Transbulk, занял 5 место по объему перевалки продуктов переработки с результатом 250,4 тыс. тонн.

За прошедший 2020 год Satellite (Мариуполь) увеличил объемы перевалки на 137 тыс. тонн, благодаря чему поднялся в рейтинге на 18 позиций вверх, заняв 9 место.

На 10 месте — терминал Allseeds, который в этом году опустился сразу на 6 позиций, обработав 157,6 тыс. тонн (на 111,4 тыс. тонн меньше, чем за 2019 год).

Значительно увеличил перевалку терминал River Port Kherson — с 32,4 тыс. тонн в 2019 году до 104 тыс. тонн в 2020. Это позволило ему подняться в рейтинге на 14 позиций и занять 14 место.

Аналогично заметный прирост перевалки показал River Port NIK. С результатом в 88,7 тыс. тонн он поднялся на 19 позиций и занял в рейтинге 16 место.

В 2020 году снизились показатели у терминала Pallada Shipyard. Уменьшив объемы перевалки на 132,6 тыс. тонн, терминал опустился вниз на на 11 позиций, заняв 18 строку рейтинга терминалов по перевалке у причалов. В двадцатку рейтинга общей перевалки с учетом СТС терминал не вошел.

Также в 2020 году значительно сократился объем перевалки Fish Port Черноморска— 59,6 тыс. тонн, по сравнению с 139 тыс. тонн в 2019 году.

Общий рейтинг терминалов по перевалке зерна, шрота, жмыха и продуктов переработки. Перевалка терминалов у причала + СТС (баржи у причала и на рейде)

При подсчете учитывались объемы перевалки зерна, шрота, жмыха и продуктов переработки.

1 место в ТОП терминалов в 2020 году занимает Transbulk в порту Черноморск, с результатом 7,9 млн тонн (включая догрузку баржами на рейде Черноморска), или 13% от объема рынка. Терминал продолжает значительно наращивать отгрузки, увеличив объем на 2,7 млн тонн.

Предприятие отгрузило 7,7 млн тонн зерновых и 250 тыс. тонн шрота.

Терминал Nika-Tera занимает 2 место в рейтинге терминалов. С терминала экспортировали 5,7 млн тонн (включая грузы с терминалов Ascet и Lentax-Yug, а также догрузку баржами на банке Трутаева). Этот показатель меньше прошлогоднего на 1,5 млн тонн.

Компания отгрузила 4,7 млн тонн зерновых, шрота — 1 млн тонн.

На 3 месте находится группа TIS (включая TIS-Grain и TIS-Fertilizers, а также догрузку баржами на рейде порта Пивденный) с результатом перевалки в 5,3 млн тонн. Терминалы TIS в 2020 году перегружали только зерно, и показали наиболее значительный из всех компаний рейтинга спад перевалки — 2,3 млн тонн.

Терминал Greentour отгрузил в 2020 году 3,1 млн тонны (включая догрузку на банке Трутаева) и занимает 6 место. Предприятие отгрузило на 714 тыс. тонн меньше, чем в 2019 году. Терминал отгрузил 2,4 млн тонн и 751 тыс. тонн шрота и продуктов переработки.

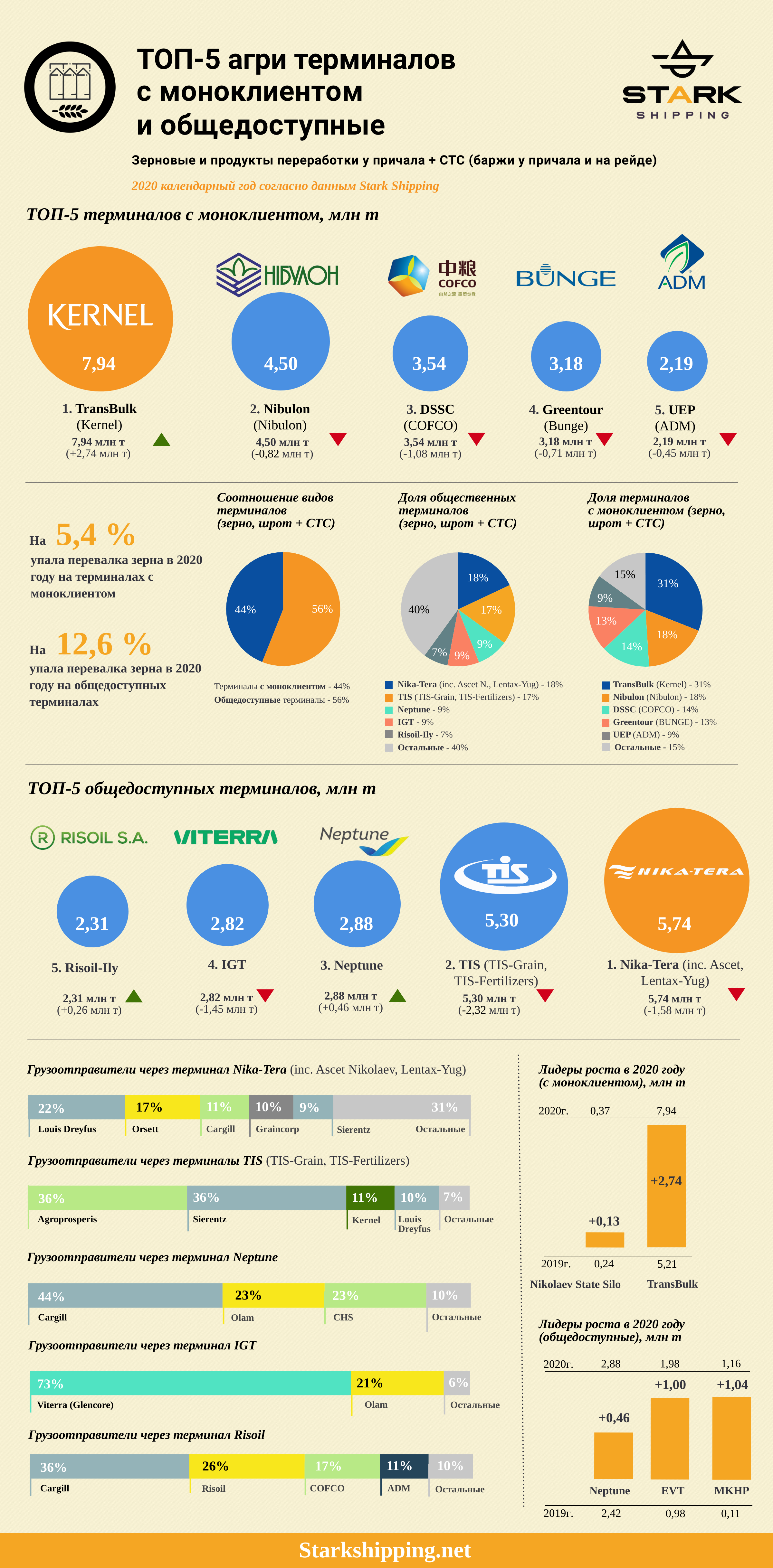

Рейтинг монотерминалов (принадлежащих трейдерам). Перевалка у причала + СТС (баржи у причала и на рейде)

При подсчете учитывались объемы перевалки зерна, шрота, жмыха и продуктов переработки.

1 место среди терминалов, принадлежащих трейдерам, занимает терминал компании Kernel — Transbulk. В 2020 году Transbulk опередил Nibulon (лидера 2019 года), отправив на экспорт 8 млн тонн, что на 2,7 млн тонн больше, чем в 2019 году.

Kernel — единственный трейдер, увеличивший экспорт на своем терминале. Остальные трейдеры, владеющие терминалами, которые вошли в ТОП-8, уменьшили свои показатели по перевалке в 2020 году. Компания «Государственная продовольственно-зерновая корпорация Украины» (ГПЗКУ) увеличила грузооборот на своем терминале в Николаеве, и снизила — на терминале в Одессе, что в сумме также меньше, чем в 2019 году.

Общедоступные терминалы. Перевалка терминалов у причала + СТС (баржи у причала и на рейде)

При подсчете учитывались объемы перевалки зерна, шрота, жмыха и продуктов переработки.

В 2020 году среди общедоступных терминалов, работающих с многими клиентами-трейдерами, лидирует терминал Nika-Tera, который экспортировал 5,7 млн тонн агропродукции. Несмотря на то, что терминал отправил на 1,5 млн тонн меньше, чем в 2019, ему удалось выйти на 1 место и опередить группу терминалов TIS, лидера 2019 года.

TIS также снизил перевалку на 2,3 млн тонн. В 2020 году экспорт зерновых составил 5,3 млн тонн.

Терминалы Neptune (MV Cargo) и IGT практически с одинаковым результатом занимают 3 и 4 места в рейтинге. С терминалов экспортировали по 2,8 млн тонн. Терминал Neptune (MV Cargo) нарастил грузооборот на 459,5 тыс. тонн, в то время, как экспорт с терминала IGT снизился на 1,4 млн тонн.

Рейтинг терминалов по перевалке зерна, шрота, жмыха и продуктов переработки. Только СТС операции (погрузка баржами у причала и на рейде)

При подсчете учитывались объемы перевалки зерна, шрота, жмыха и продуктов переработки.

Лидером по перевалке агрокультур методом ship-to-ship неизменно остается компания Nibulon, которая занимает 57,45% рыночной доли. Всего, таким образом, за 2020 год было обработано 3,4 млн тонн зерновых.

Второе место занимает компания Bunge, с результатом в 501 тыс. тонн, которая также догружает суда из барж на рейде Очакова. Показатели 2020 года незначительно ниже прошлогодних (на 74,6 тыс. тонн меньше 2019 года), но это все равно позволяет терминалу Greentour занимать топовую позицию.

Заключает рейтинг самых крупных терминалов по перегрузке методом ship-to-ship компания COFCO: за весь 2020 год терминалу удалось перегрузить 442,8 тыс. тонн.