Рынок зерна: чего ждать от производителя?

Аналитики Barva Invest специально для USM рассказывают об осенней уборочной кампании, прогнозах цен на зерно и продаж от фермеров.

В Украине почти во всех областях стартовала массовая осенняя уборка нового урожая. Средняя задержка в темпах уборки составляет от 10 до 20 дней. В первую очередь, задержка вызвана погодными условиями – чрезмерным количеством осадков и малым количеством солнечных дней. Более того, на протяжении следующих семи дней в Украине прогнозируют дополнительные осадки (от 10 до 25 мм, в зависимости от области), что также будет задерживать продвижение уборочной кампании.

Вместе с тем, местные фермеры все чаще задаются вопросом: какую из культур лучше продать, а какую – хранить?

Пшеница

В новом сезоне украинским производителям удалось собрать рекордный урожай пшеницы. В то же время, согласно официальной статистике, Украина пока экспортировала лишь 7,7 млн тонн пшеницы, что на 0,2 млн тонн меньше, по сравнению с показателем за аналогичный период прошлого года. Таким образом, мы должны четко понимать, что у многих украинских фермеров все еще есть большие запасы пшеницы.

Когда речь идет о пшенице, то необходимо учитывать влияние следующих факторов:

- Снижение валового сбора пшеницы у основных экспортеров (США, Канада, Россия, Казахстан) и проблемы с ее качеством в ЕС, а также Украине, по сравнению с более ранними оценками. Соответственно, экспортное предложение на мировом рынке снижается, что оказывает фундаментальную поддержку ценам.

- Высокий уровень торговой активности у основных импортеров пшеницы. Как мы отмечали ранее, многие импортеры рассчитывали на снижение цен в период активной уборки урожая в Северном полушарии. Это, в свою очередь, привело к снижению уровня запасов на внутреннем рынке у импортеров, а также вынуждает их регулярно покупать дополнительные объемы. Яркий пример – текущая торговая неделя. Пакистан купил 575 тыс. тонн пшеницы, и Алжир планирует закупку от 300 до 500 тыс. тонн твердой пшеницы.

- Черноморская пшеница выглядит “перегретой” против биржевого и физических рынков других экспортеров. Действительно, ввиду устойчивого мирового спроса украинская пшеница смогла найти фундаментальную поддержку. Даже когда на биржевых рынках наблюдалась нисходящая коррекция цен, на внутреннем рынке Украины цены держались на прежних уровнях. Однако на сегодняшний день Черноморская пшеница выглядит достаточно дорогой, что может частично снизить импортный спрос

4. Сокращение пшеничного лайн-ап. В первой половине сентября в Украине пшеничный лайн-ап стремительно рос и набирал обороты почти каждый торговый день. Пиковые отметки были на уровне 2,3 млн тонн. Однако уже начиная с второй половины сентября, лайн-ап начал постепенно сокращаться, и сейчас находится на уровне 1,9 млн тонн. В свою очередь, потребность торговых компаний в пшенице несколько снизилась, и многие смогли покрыть основную экспортную потребность из форвардных программ.

5. Дополнительная активизация новых продаж со стороны фермеров. Продвижение уборочной кампании по кукурузе и подсолнечнику также частично увеличит продажи пшеницы на внутреннем рынке Украины. Часть производителей с конца сентября продавала свои запасы пшеницы, чтобы разместить кукурузу или же подсолнечник. И сейчас видно возобновление активности.

Подводя итог по пшенице, в первую очередь, необходимо помнить, что этот рынок находит поддержку именно со стороны влияния фундаментальных факторов. Появление нового урожая в Южном полушарии сможет слегка “остудить” мировые цены. Однако уборка и активный экспорт из Австралии приходятся на декабрь-январь, соответственно, до тех пор пшеница будет находить поддержку. Учитывая вышеупомянутые факторы, мы можем увидеть незначительную коррекцию цен вниз на внутреннем рынке Украины. Тем не менее, общий тренд до декабря будет оставаться восходящим с потенциалом роста к 300 $/тонна СРТ-порт (11,5%).

Кукуруза

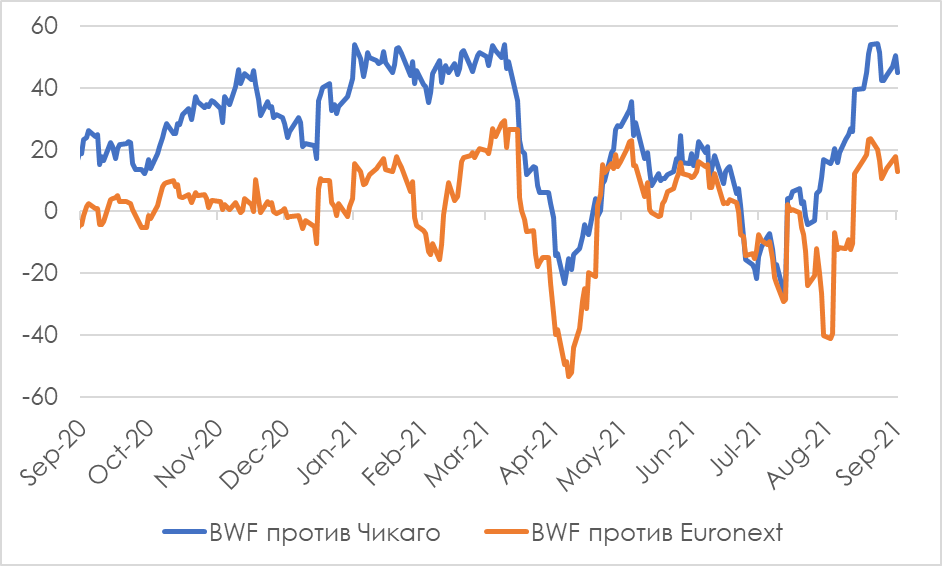

Несмотря на достаточно сильное снижение цен кукурузы на Чикаго, украинский физический рынок находит поддержку. Кукуруза нового урожая продолжает держаться на уровнях 244-246 $/тонна СРТ-порт. В то же время, на рынке FOB украинская кукуруза торгуется с премией в 150 ц/бу к декабрьскому фьючерсу (тогда как во время уборки премия базиса традционно была на уровнях 40-60 ц/бу).

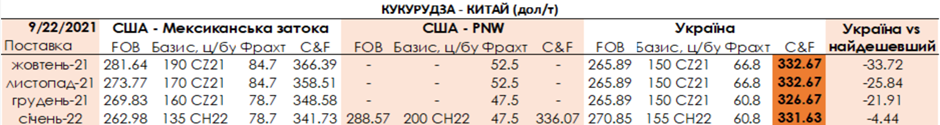

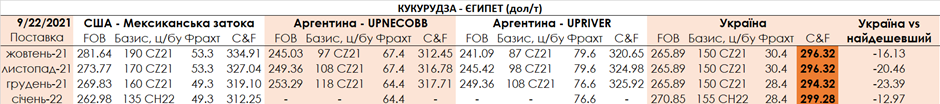

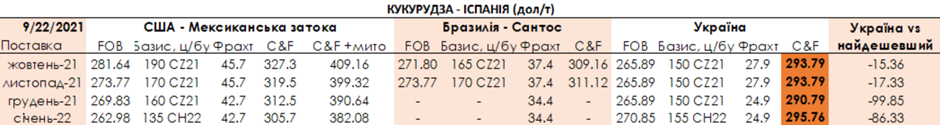

Все это происходит благодаря влиянию фундаментальных факторов. В текущем году валовый сбор кукурузы в Бразилии существенно снизился, ввиду негативного влияния засушливых погодных условий в Мату-Гроссу. Таким образом, экспортный потенциал Бразилии сильно снизился, а для Украины эта страна является основным конкурентом. Наш физический рынок находит хорошую поддержку благодаря ожиданиям высокого импортного спроса на СПОТ рынке. Речь идет все о Турции, Египте, Иране, а также странах ЕС.

Учитывая сезонную модель ценовой динамики, в рамках продвижения уборочной кампании в Северном полушарии обычно наблюдается спад цен. Действительно, вместе с активным продвижением уборки нового урожая в Украине, цены и сейчас могут несколько снизиться. Но в то же время стоит помнить, что кукуруза остается одной из самых дешевых зерновых культур, что, в свою очередь, будет поддерживать дополнительный спрос на эту культуру. Более того, вплоть до февраля-марта 2022 года основными экспортерами на мировом рынке будут США и Украина. В то же время, на протяжении октября-января США фокусируются на экспорте соевых бобов в Китай, что ограничивает предложения с кукурузой.

В завершение стоит добавить, что на сегодняшний день украинская кукуруза остается самой дешевой среди основных экспортеров, а это значит, что импортеры, в первую очередь, будут искать дополнительные объемы именно в Украине.

Таким образом, как кукуруза, так и пшеница выглядят хорошо с точки зрения фундаментальных факторов. Каждая из этих культур имеет хороший потенциал роста цен, особенно с приближением к ноябрю-декабрю 2021. Тем не менее, спредовый анализ на сегодняшний день говорит о том, что у кукурузы все же есть более высокий потенциал роста цен против пшеницы.