Перевалка зерновых в портах: Николаев остаётся самым загруженным в новом сезоне

Украину в этом сезоне ждет почти рекордный урожай зерновых, который будет вторым по объему за всю историю Независимости – после 2019 года. Ожидаемо, в связи с этим вырастет и объем экспорта. Поэтому USM задался вопросом: а оправдано ли стремление к наращиванию мощностей по перевалке зерновых, и как это скажется на ставках на перевалку? Каким был потенциал по перевалке зерновых 5 лет назад и каков он сейчас? Какой запас мощности перевалки на данный момент у глубоководных терминалов, будут ли оправданы планы по наращиванию этих мощностей в ближайшей перспективе?

Как в Польше: чему нас учит недавнее прошлое?

Небольшое отступление. Очевидно, что история склонна повторяться. Лет 15 назад была крайне популярна идея – склады класса А. Ставки на аренду таких складов доходили до 15-20$ за квадратный метр, и казалось, что при строительстве и оперировании такими объектами заработки будут огромные.

Польша, к счастью, успела этот путь пройти раньше нас. Складов там построили огромное количество и ставки по аренде резко упали до 6-7$ – на грани окупаемости инвестиций. Возможно, в будущем рост товарооборота и потребность в таких складах станет выше, и ставки пойдут вверх, но необходимость в этих мощностях была явно переоценена на тот момент.

Украина не успела “дёрнуться” в этом направлении. Кризис 2008 года обрубил кредитное плечо вместе с объемами кредитного товарооборота. Контейнерная перевалка упала на 60%. Кстати, по контейнерам наблюдалась ситуация, аналогичная польской со складами. К середине 2008 года в Украине заявили о проектах строительства контейнерных терминалов на 50 млн TEU годовой пропускной способности. Два терминала – в Черноморском рыбном порту и ТИС-контейнер – несколько лет простаивали без работы. Это те проекты, которые лишь после восстановления рынка удалось запустить по прямому назначению. Остальные стартовать не успели.

Запас мощности: на что способны зерновые терминалы

С зерновыми терминалами может наблюдаться история, похожая на ту, что была с контейнерными. Бум терминалов шел вслед за ростом урожайности, ставки на перевалку, достигающие 20$ за тонну, обещали крайне быстрый возврат инвестиций.

Рекордный урожай 2016 года дал новый толчок к наращиванию мощностей зерновых терминалов и формированию новых проектов. Если посмотреть на порты Большой Одессы, то с 2016 года произошло резкое увеличение пропускной способности. Повторный рекордный урожай 2019 года дал старт следующей группе проектов, которые частично объявлены, а частично – находятся в процессе обсуждения.

Необходима небольшая справка о том, что считается пропускной способностью зернового терминала. Технически, при ритмичной работе, он способен к колоссальной оборачиваемости. То есть, пропускная способность причала/приемки может быть по 20-25 оборотов склада в год, с нормальными коэффициентами занятости причала, остановками на плановый ремонт оборудования и прочим. Вопрос в том, что коммерчески и операционно реализовать этот потенциал полностью – крайне сложно.

Высокой оборачиваемости (более 20 оборотов склада в год) в текущем сезоне достигли только 3 терминала в Украине – Трансбалктерминал (Кернел), Гринтур Экс (Бунге) и ДССК (Кофко).

В прошлом сезоне (2019/2020) больше 12 оборотов было только у Ильичевского зернового терминала, как раз за счет якорного клиента Glencore grain (ныне Viterra), и Рисойл терминала в Черноморске за счет собственного трейда Risoil.

У остальных терминалов, даже работающих на базе моноклиента, оборачиваемость была на уровне 12 оборотов в год, и ниже.

При подходе к планированию мощности и формированию адекватных ожиданий от работы будущего актива, необходимо учитывать, что среднестатистический клиент, даже крупный, не имея полного контроля за ж/д отправками (свои элеваторы/свои или арендные вагоны), а также не торгуя на CIF (то есть, не контролируя подход судна на терминал под загрузку), имеют крайне ограниченную техническую возможность влияния на подвоз и вывоз груза с терминала.

Кроме чисто технической возможности влияния, даже те, у кого такая возможность есть – не имеют финансовой заинтересованности в увеличении оборачиваемости терминала. Часто такое влияние обходится недешево: ближайшее по датам судно может быть дороже того, что что появится позже. А ритмичная отгрузка по ж/д – это затраты значительного человеческого ресурса, который тоже должен оплачиваться. Но зачем стараться, если ставка от этого не меняется и резервные мощности находятся в избытке?

Для собственных терминалов трейдера экономика понятна: торгуя через свой терминал, трейдер считает в сквозную маржу сделки прибыль терминала и может позволить себе сделку в ноль или даже в минус по самому трейду, – только бы обернуть терминал. Это приводит к мощному росту оборачиваемости и сосредоточенности скорее на логистике, чем на трейде. Но это такая бизнес-модель. Не все трейдеры ее используют. Для тех, у кого нет своего актива, она или не имеет смысла, или политика компании сосредоточена на достижении определенных показателей маржинальности, которые приоритетны над ростом объемов.

В результате, более 12 оборотов в год для зерновых терминалов работающих на рынок, – это невероятное везение и удачное стечение обстоятельств.

Если опустить вопросы ж/д и авто инфраструктуры к портам (USM вернется к этим темам позже), то основным “бутылочным горлышком” для увеличения пропускной способности зерновых терминалов будет служить именно емкость хранения.

При расчете потенциальной пропускной способности учитывался, в первую очередь, фактор оборачиваемости терминала и возможности его увеличения хотя бы до 12 оборотов в год в случае сильной загруженности (технически и коммерчески оправданное увеличение пропускной способности).

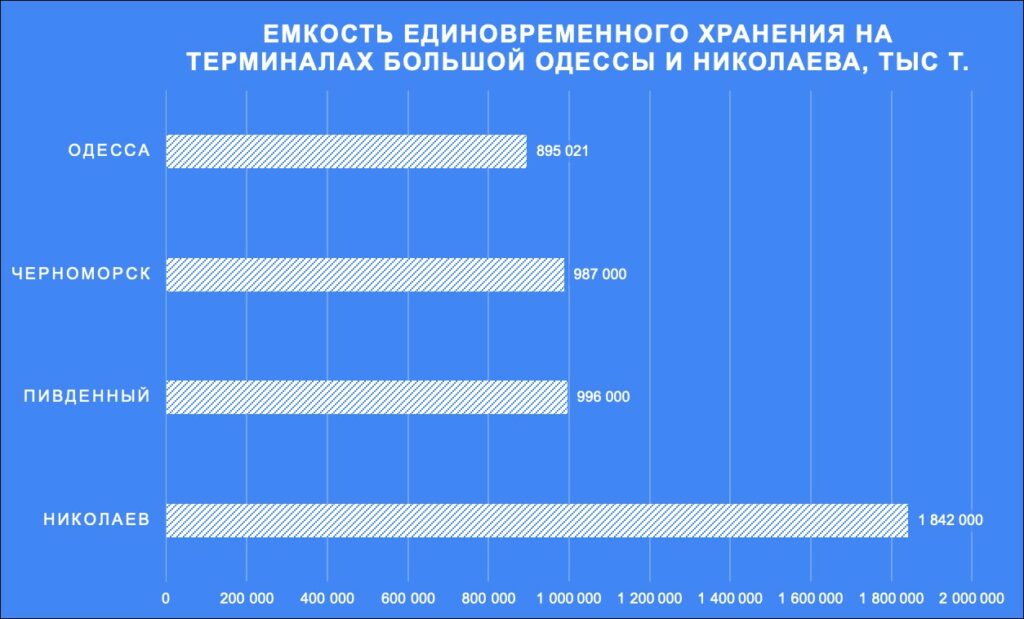

USM собрал данные о мощностях накопления по портам Большой Одессы и Николаевского региона, чтобы в дальнейшем, с учетом оборачиваемости терминалов, рассчитать теоретическую пропускную способность.

В результате видим, что суммарная пропускная способность только портов Большой Одессы и Николаева достигает 71,5 млн тонн в год.

Оценка пропускной способности зерновых терминалов в портах Украины, тыс тонн в год

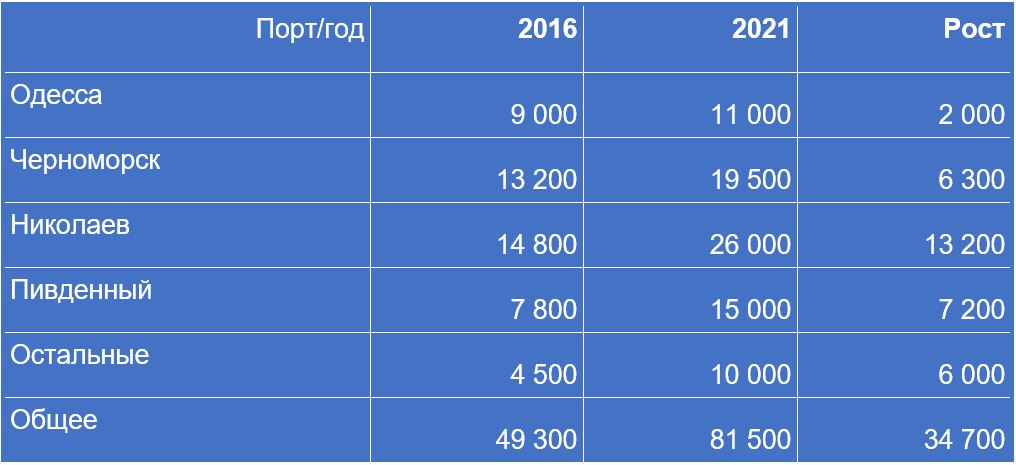

Тут отметим, что сезон 2016/2017 года был довольно напряженным в плане перевалки. Некоторые терминалы показывали чудеса оборачиваемости, которые потом крайне сложно повторять. В среднем, загруженность мощностей терминалов достигала почти 90%. Уверены, что именно тот период послужил толчком для наращивания почти 35 млн тонн пропускной способности в следующие 5 лет.

На текущий момент общая теоретическая пропускная способность как зерновых терминалов, так и тех, которые могут переваливать зерновые грузы – 81,5 млн тонн в год.

Нужно понимать, что технический потенциал зерновых терминалов Украины, только в большой Одессе и Николаеве – почти 100 млн тонн в год. Это идеальные технические условия на уровне 100% загрузки техники. Еще около 15 млн тонн – зерновые терминалы малых портов, речные, азовские порты, – тоже потенциал некой фантастической нагрузки.

В любом случае, избыток мощности подталкивает клиентов к тому, чтобы вести переговоры со многими терминалами сразу и пытаться получить лучшие условия по более низкой ставке.

Прогноз урожая и экспорта: чего ожидать в новом сезоне?

Мы уже наблюдаем “медвежий” тренд на протяжении текущего сезона, и падение ставок на перевалку в среднем на 1$ в год на протяжении последних трех лет. Падение ставки до 7$ за тонну будет ставить под угрозу инвестиции в новые проекты – с заемными деньгами сроки окупаемости будут явно больше 10 лет.

В то же время, увеличение объемов экспорта сильно зависит от урожайности, и это не линейный прирост, как многим бы хотелось. За плохим годом, на самом деле, может последовать еще худший, в то время, как рост мощностей происходит практически линейно, по мере включения все новых игроков.

Как старые игроки, так и недавно включившиеся, понимают, насколько объемы накопления ограничивают их в росте перевалки. Несмотря на всю клиентоориентированность, объем перевалки не увеличивается никак, кроме добавления новых емкостей для хранения.

Так всё же, о чем нам говорит урожайность и объемы экспорта?

Прогноз урожая и экспорта на 2021/2022 год, тыс тонн

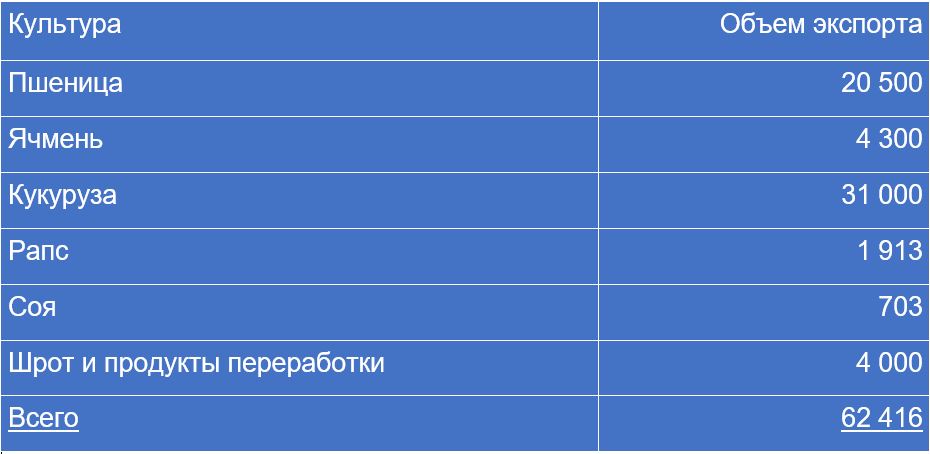

Чтобы не быть голословными в нашем прогнозе перевалки, мы базируемся на прогнозном размере экспорта по данным от консалтинговой компании Barva Invest. Для полноты картины также добавлен средний прогноз экспорта по шротам.

Прогноз экспорта зерновых и продуктов переработки на 21/22 МГ, тыс тонн

Перевалка vs пропускная способность, тыс тонн

Мы видим, что в текущем сезоне 20/21 существенно снизилась загрузка мощностей зерновых терминалов, по сравнению с сезоном 19/20.

На базе долей портов в перевалке в 2020/2021 году и общего прогноза экспорта, делаем прогноз перевалки на будущий сезон 2021/2022, при условии сохранения существующих долей.

Перевалка зерновых в портах, прогноз перевалки и загрузки мощностей, тыс тонн.

** прогноз экспорта по данным Barva Invest

Таким же образом добавляется в прогноз перевалка шрота по портам, на основе распределения перевалки в сезоне 2020/2021.

Общий прогноз перевалки по портам в 2021/2022 МГ, с учетом шрота и продуктов переработки, тыс тонн

Прогноз от USM

В итоге, мы выходим на самое интересное. С учетом большого прогнозного урожая, и, соответственно, экспорта, самым загруженным портом по-прежнему остается Николаев. Причем, даже при условии расширения мощностей хранения ЕВТ, загрузка все равно может быть довольно плотной. Вторым по загруженности получается Черноморск, что вполне соответствует амбициозным планам “Кернел” по увеличению экспорта до 10 млн тонн. Пивденный возвращается к уровню загрузки 2019/2020 года, а самыми недозагруженными остаются порты Херсона, Днепра, Азовского моря – Бердянск и Мариуполь. В малых портах как раз ожидается высокая ценовая конкуренция.

В финале подытожим: стратегия на удержание ставок перевалки в целом по рынку была верной. Насколько известно, никто из терминалов не сдал позиций, как бы ни хотелось клиентам раскачать этот рынок. На спотовые объемы по низкой ставке перед новым сезоном никто из терминалов не согласился (а даже если и так, мы об этом точно не узнаем). В итоге, в новый сезон все вошли с плюс-минус такими же контрактными ставками, как в предыдущем, что сейчас окупится с новым урожаем.

Андрей Соколов, Евгений Белый.